- Hur mycket intäkter får staten och de lokala myndigheterna från omsättningsskatter?

- Hur skiljer sig de allmänna försäljningsskattesatserna åt mellan staterna?

- Vilka inköp omfattas av den allmänna försäljningsskatten?

- Hur tillämpas omsättningsskatterna på online-köp?

- Vilka skatter tar delstaterna ut på tobak, alkohol och motorbränslen?

- Tobaksskatter

- Alkoholskatter

- Skatter på motorbränslen

- Lokal särskild försäljningsskatt

- Uppdaterad maj 2020

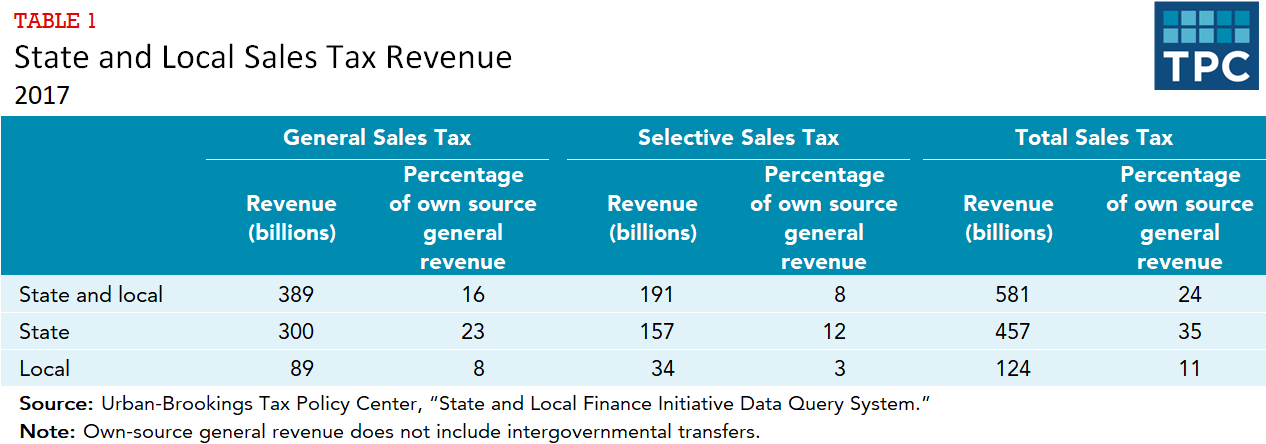

Hur mycket intäkter får staten och de lokala myndigheterna från omsättningsskatter?

Staterna är mer beroende av omsättningsskatter än vad de lokala myndigheterna är. Staterna samlade in 457 miljarder dollar från försäljningsskatter 2017, eller 35 procent av deras allmänna inkomster från egna källor (tabell 1). ”Egna intäkter” utesluter mellanstatliga överföringar. Nästan två tredjedelar (300 miljarder dollar) av denna summa kom från allmänna försäljningsskatter, medan den andra tredjedelen (157 miljarder dollar) kom från selektiva försäljningsskatter (eller punktskatter) på specifika inköp som motorbränsle, tobak och alkohol. Lokala myndigheter samlade in 124 miljarder dollar från försäljningsskatter 2017, eller 11 procent av sina allmänna inkomster från egna källor. Av denna summa kom 89 miljarder dollar från allmänna försäljningsskatter och 34 miljarder dollar från selektiva försäljningsskatter. (Census inkluderar District of Columbias intäkter i den lokala totalsumman.)

Nevada förlitade sig på försäljningsskatteintäkter mer än någon annan delstat 2017, med allmänna försäljningsskatter och selektiva försäljningsskatter som stod för 47 procent av delstatens och kommunernas kombinerade allmänna intäkter från egna medel. Allmänna försäljningsskatter och selektiva försäljningsskatter stod också för 30 procent eller mer av de kombinerade statliga och lokala intäkterna i Arizona, Arkansas, Florida, Hawaii, Louisiana, New Mexico, South Dakota, Tennessee, Texas och Washington. Bland de stater som har en allmän försäljningsskatt förlitade sig Massachusetts och Wyoming minst på intäkter från allmän försäljningsskatt och selektiv försäljningsskatt som en procentandel av de kombinerade statliga och lokala egna intäkterna (15 procent i båda staterna).

Alla stater och District of Columbia samlade in intäkter från selektiva försäljningsskatter under 2017. De genomsnittliga intäkterna från dessa skatter var 8 procent av statens och de lokala egna allmänna intäkterna, men 15 delstater samlade in 10 procent eller mer från selektiva försäljningsskatter. Nevadas 17 procent från selektiva försäljningsskatter var den högsta intäktsandelen av alla delstater, medan Wyomings 4 procent var den lägsta.

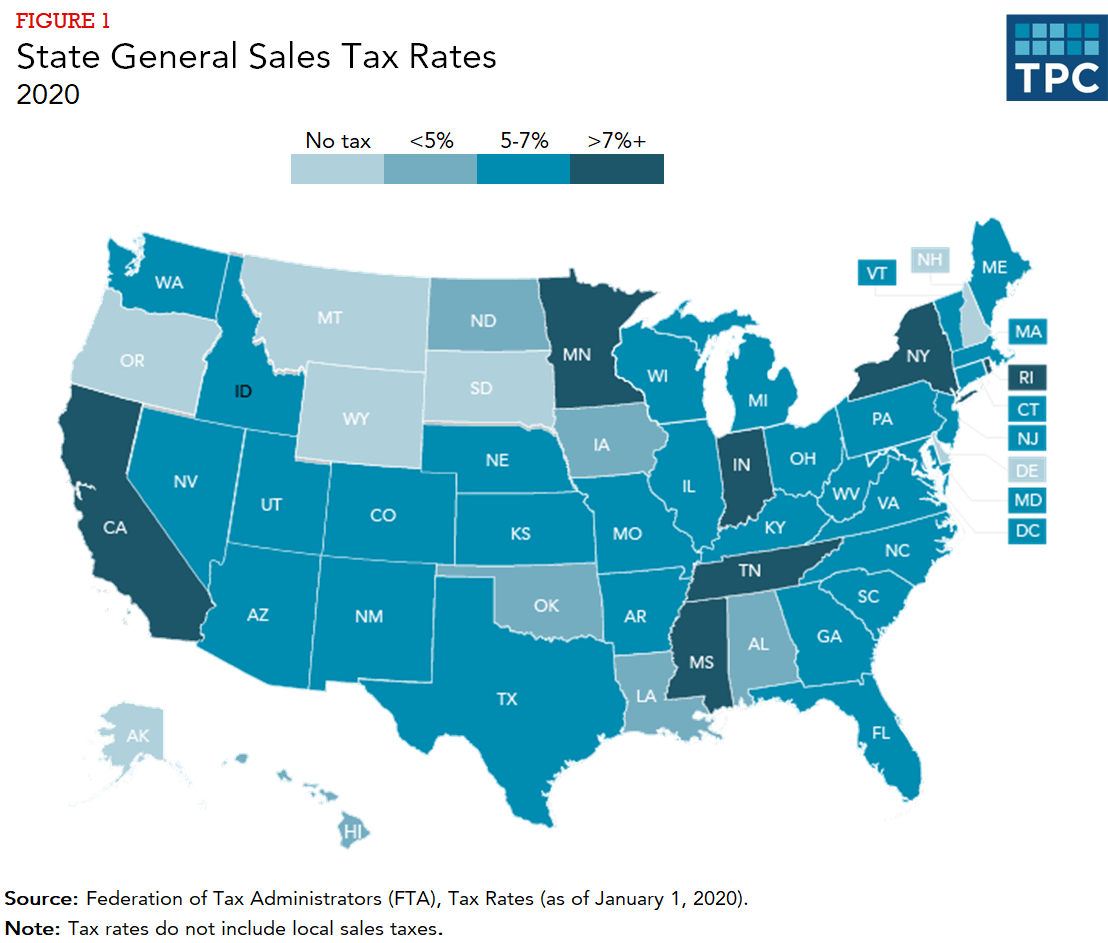

Hur skiljer sig de allmänna försäljningsskattesatserna åt mellan staterna?

Colorado har den lägsta allmänna försäljningsskattesatsen (2,9 procent). Ingen annan delstat med allmän försäljningsskatt har en skattesats som understiger 4,0 procent, men den statliga allmänna försäljningsskattesatsen är lägre än 5,0 procent i tio andra delstater (figur 1). Förutom Kalifornien, som har den högsta allmänna försäljningsskattesatsen (7,25 procent), har fyra stater (Indiana, Mississippi, Rhode Island och Tennessee) skattesatser på eller över 7,0 procent. Alaska, Delaware, Montana, New Hampshire och Oregon har ingen statlig allmän försäljningsskatt.

Trettiosju delstater (inklusive Alaska, som inte har någon statlig skatt) tillåter lokala myndigheter att införa egna allmänna försäljningsskatter. De högsta skattesatser som lokala myndigheter tar ut varierar från 0,5 procent på Hawaii till 8 procent i Colorado.

Vilka inköp omfattas av den allmänna försäljningsskatten?

De allmänna försäljningsskatterna gäller vanligtvis för de flesta materiella varor. Ett anmärkningsvärt undantag är livsmedel som köps för användning i hemmet: endast 13 delstater beskattar sådana inköp, och sex av dessa delstater beskattar livsmedel med en lägre skattesats än sin allmänna försäljningsskattesats. Fem av de 13 stater som beskattar livsmedel för konsumtion i hemmet erbjuder inkomstskattelättnader för låginkomsttagare för att hjälpa till att kompensera skatten. Mat som köps för omedelbar konsumtion på restauranger beskattas däremot i de flesta delstater, och ibland till en högre skattesats än den allmänna omsättningsskatten.

Många delstater undantar också receptbelagda och icke-receptbelagda läkemedel, läroböcker och kläder från den allmänna omsättningsskatten. Vissa delstater har försäljningsskattehelger, dvs. perioder under vilka specifika inköp – t.ex. kläder och skolmaterial precis innan ett nytt skolår börjar – säljs skattefritt.

Beskattningen av tjänster (t.ex. kemtvätt, snickeriarbete, frisörsalonger) är mer komplicerad. Alla stater beskattar vissa tjänster, men det är vanligt med undantag. Mycket få stater beskattar professionella tjänster, t.ex. läkare och advokater. Hawaii och New Mexico är undantag från den regeln och beskattar nästan alla tjänster.

Hur tillämpas omsättningsskatterna på online-köp?

Den nya behandlingen av online- och annan distansförsäljning (t.ex. katalogförsäljning) är komplicerad. År 1992 beslutade Högsta domstolen (Quill Corp. v. North Dakota) att enligt handelsklausulen i den amerikanska konstitutionen behöver en återförsäljare som inte har någon fysisk närvaro i online-köparens hemviststat (tekniskt kallat ett ”nexus”-krav) inte ta ut en statlig eller lokal försäljningsskatt från konsumenten.

Hur som helst tog Högsta domstolen upp den här frågan på nytt 2018 i South Dakota v. Wayfair, Inc., upphävde Quill och gav delstaterna omfattande befogenheter att ta ut skatten. Högsta domstolen bekräftade en lag i South Dakota som kräver att alla enheter med en försäljning på 100 000 dollar eller mer eller med minst 200 transaktioner i South Dakota ska samla in och betala delstatens försäljningsskatt. Andra delstater antog snabbt liknande lagar. I mars 2020 var Florida och Missouri de enda delstaterna som hade en allmän försäljningsskatt men inte en lag som krävde att distansförsäljare skulle ta ut skatt.

Många delstater arbetar nu med lagstiftning som skulle kräva att ”marknadsplatsförmedlare”, organisationer som Amazon och eBay som tillåter tredjepartsförsäljare att också sälja varor på deras plattform, skulle ta ut delstatlig försäljningsskatt även på denna försäljning till tredje part. I januari 2020 hade 38 delstater och District of Columbia bestämmelser om uppbörd för marknadsförare.

Beskattning av onlineförsäljning är dock inte helt nytt. Många stora återförsäljare hade redan börjat frivilligt samla in skatten redan före Quill. Mest anmärkningsvärt är att Amazon har samlat in skatt i alla delstater som har en allmän försäljningsskatt sedan april 2017.

För övrigt tar delstaterna ut användningsskatter utöver försäljningsskatter. Konsumenter är föremål för användningsskatter på varor som köpts utanför deras delstat för användning i deras hemstat om de inte betalat någon försäljningsskatt, och detta gäller även köp på nätet. Användningsskattesatsen är densamma som försäljningsskattesatsen, men få konsumenter vet att den finns och betalar den faktiskt. Många delstater som har både försäljningsskatt och individuell inkomstskatt (t.ex. Kalifornien, Kentucky, Virginia och Utah) ger skattebetalarna möjlighet att deklarera att de är skyldiga att betala användningsskatt och betala den på sin inkomstskattedeklaration.

Vilka skatter tar delstaterna ut på tobak, alkohol och motorbränslen?

Alla delstater tar ut ”selektiva” försäljningsskatter – med andra skattesatser än den allmänna försäljningsskatten – på vissa varor och tjänster. Tre av de mest kända är skatter på tobak, alkohol och motorbränslen. Dessa produkter omfattas också av en federal skatt. När det gäller tobak och alkohol kallas skatterna ibland för syndskatter eftersom ett av syftena med skatten är att avskräcka från konsumtion. Marijuana och läsk beskattas också i allt större utsträckning av delstater och kommuner.

Tobaksskatter

Cigarettskatter tas vanligtvis ut per paket. År 2020 hade Missouri den lägsta skattesatsen (17 cent per paket) och District of Columbia den högsta (4,50 dollar). I sex stater (Alabama, Illinois, Missouri, New York, Tennessee och Virginia) tar vissa lokala myndigheter ut en extra cigarettskatt. De lokala cigarettskattesatserna varierar från 1 cent per paket i Alabama och Tennessee till 4,18 dollar per paket i Chicago (en Cook County-skatt på 3,00 dollar plus en stadsskatt på 1,18 dollar).

Alla delstater tar också ut skatt på andra tobaksprodukter, inklusive cigarrer och lös tobak. Delstater och kommuner beskattar också alltmer-21 delstater och District of Columbia år 2020 e-cigaretter och ångprodukter.

De statliga och lokala myndigheterna samlade in 19 miljarder dollar i intäkter från tobaksskatter 2017, nästan allt från cigarettskatter.

Alkoholskatter

Alkoholskatterna betalas i allmänhet i grossistledet, så att kostnaden införlivas i detaljhandelspriset. Punktskatterna tas ut per gallon (inte som en procentandel av priset), och öl, vin och spritdrycker har olika skattesatser. Utöver punktskatten tar många delstater också ut en allmän försäljningsskatt på det slutliga inköpspriset för alkohol, och vissa delstater och städer har särskilda försäljningsskattesatser för alkohol.

Vissa delstater, t.ex. New Hampshire och Pennsylvania, har samlat in större delen av sina intäkter från statligt drivna spritbutiker i stället för traditionella alkoholskatter, och genererar intäkter genom olika avgifter, prishöjningar och nettovinster. Totalt samlade 22 stater in intäkter från statligt ägda spritbutiker.

Statliga och lokala myndigheter samlade in 17 miljarder dollar i intäkter från alkohol 2017 – 7 miljarder dollar från alkoholskatter och 10 miljarder dollar från statligt ägda spritbutiker.

Skatter på motorbränslen

Skatter på motorbränslen är vanligen skatter per gallon. Det innebär att konsumenterna betalar skatt baserat på hur mycket bensin de köper, inte som en procentandel av det slutliga detaljhandelspriset på bensin. 20 delstater och District of Columbia knyter dock åtminstone en del av sin bensinskatt till detaljhandelspriset. Den lägsta skattesatsen för bensin finns i Alaska (8,95 cent per gallon) och den högsta i Pennsylvania (57,6 cent per gallon).

Staterna öronmärker en stor del av intäkterna från motorbränsleskatten för transportutgifter, vilket har inneburit finansieringsluckor för transporter när bensinpriset på senare tid har stagnerat. Staterna överväger alternativ som att knyta bensinskattesatserna till inflationen eller befolkningen, beskatta utifrån priset och beskatta körda kilometer i stället för bensin (eftersom fler förare använder hybrid- eller elbilar). Statliga och lokala myndigheter samlade in sammanlagt 47 miljarder dollar i intäkter från skatt på motorbränsle 2017.

Lokal särskild försäljningsskatt

Vissa städer (t.ex. Boston, San Francisco och Washington DC) har också särskilda skattesatser för specifika varor och tjänster (t.ex. restaurangmåltider, hotellövernattningar, hyrbilar och parkering) som är högre än deras allmänna försäljningsskattesatser. Dessa högre skattesatser är ofta utformade för att samla in en betydande del av intäkterna från besökare, som använder och drar nytta av stadens tjänster och förmodligen har mindre politiskt inflytande än lokala väljare.