- Kolik příjmů získávají státní a místní samosprávy z daní z prodeje?

- Jak se liší sazby všeobecné daně z obratu v jednotlivých státech?“

- Jaké nákupy podléhají všeobecné dani z prodeje?

- Jak se daně z prodeje vztahují na nákupy přes internet?

- Jaké daně vybírají státy z tabáku, alkoholu a motorových paliv?

- Daně z tabáku

- Daně z alkoholu

- Daně z motorových paliv

- Místní zvláštní daň z prodeje

- Aktualizováno v květnu 2020

Kolik příjmů získávají státní a místní samosprávy z daní z prodeje?

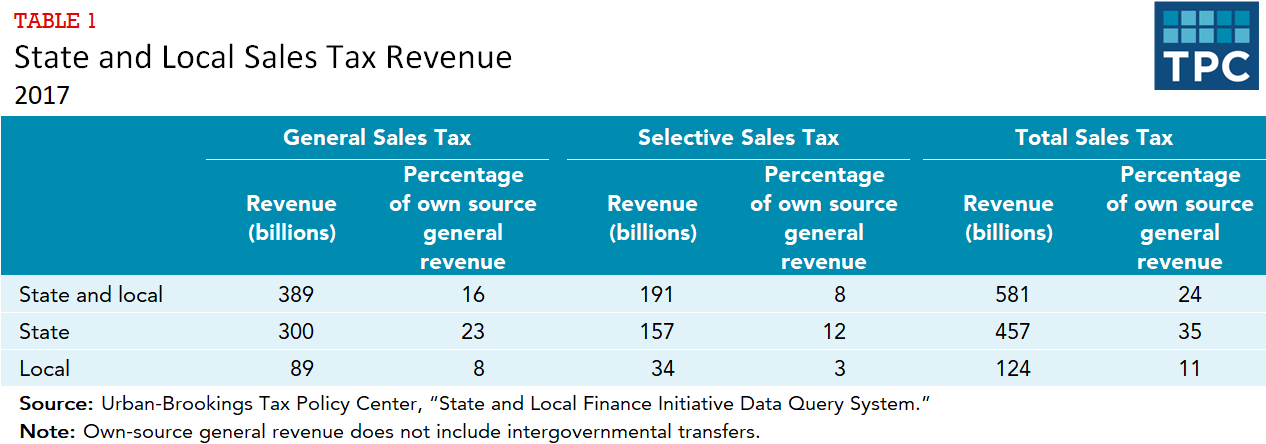

Státy spoléhají na daně z prodeje více než místní samosprávy. V roce 2017 vybraly státy z daní z prodeje 457 miliard dolarů, což představuje 35 % jejich celkových příjmů z vlastních zdrojů (tabulka 1). „Vlastní zdroje“ příjmů nezahrnují mezivládní transfery. Téměř dvě třetiny (300 miliard USD) z této celkové částky pocházely z obecných daní z prodeje, zatímco druhá třetina (157 miliard USD) pocházela ze selektivních daní z prodeje (neboli spotřebních daní) na konkrétní nákupy, jako jsou motorová paliva, tabák a alkohol. Místní samosprávy vybraly v roce 2017 z daní z prodeje 124 miliard USD, což představuje 11 % jejich celkových příjmů z vlastních zdrojů. Z toho 89 miliard USD pocházelo z obecných daní z prodeje a 34 miliard USD ze selektivních daní z prodeje. (Sčítání lidu zahrnuje do celkových místních příjmů i příjmy distriktu Columbia.)

Nevada se v roce 2017 spoléhala na příjmy z daní z prodeje více než kterýkoli jiný stát, přičemž všeobecné daně z prodeje a selektivní daně z prodeje tvořily 47 procent kombinovaných státních a místních obecných příjmů z vlastních zdrojů. Všeobecné daně z prodeje a selektivní daně z prodeje představovaly 30 a více procent kombinovaných státních a místních příjmů také v Arizoně, Arkansasu, na Floridě, Havaji, v Louisianě, Novém Mexiku, Jižní Dakotě, Tennessee, Texasu a Washingtonu. Ze států s obecnou daní z obratu se Massachusetts a Wyoming nejméně spoléhaly na příjmy z obecné a selektivní daně z obratu v poměru ke kombinovaným státním a místním vlastním příjmům (15 % v obou státech).

Všechny státy a District of Columbia inkasovaly v roce 2017 příjmy ze selektivní daně z obratu. Průměrný příjem z těchto daní činil 8 % celkových státních a místních vlastních příjmů, ale 15 států vybralo 10 % nebo více ze selektivních daní z prodeje. Podíl 17 % ze selektivních daní z prodeje v Nevadě byl nejvyšší ze všech států, zatímco podíl 4 % ve Wyomingu byl nejnižší.

Jak se liší sazby všeobecné daně z obratu v jednotlivých státech?“

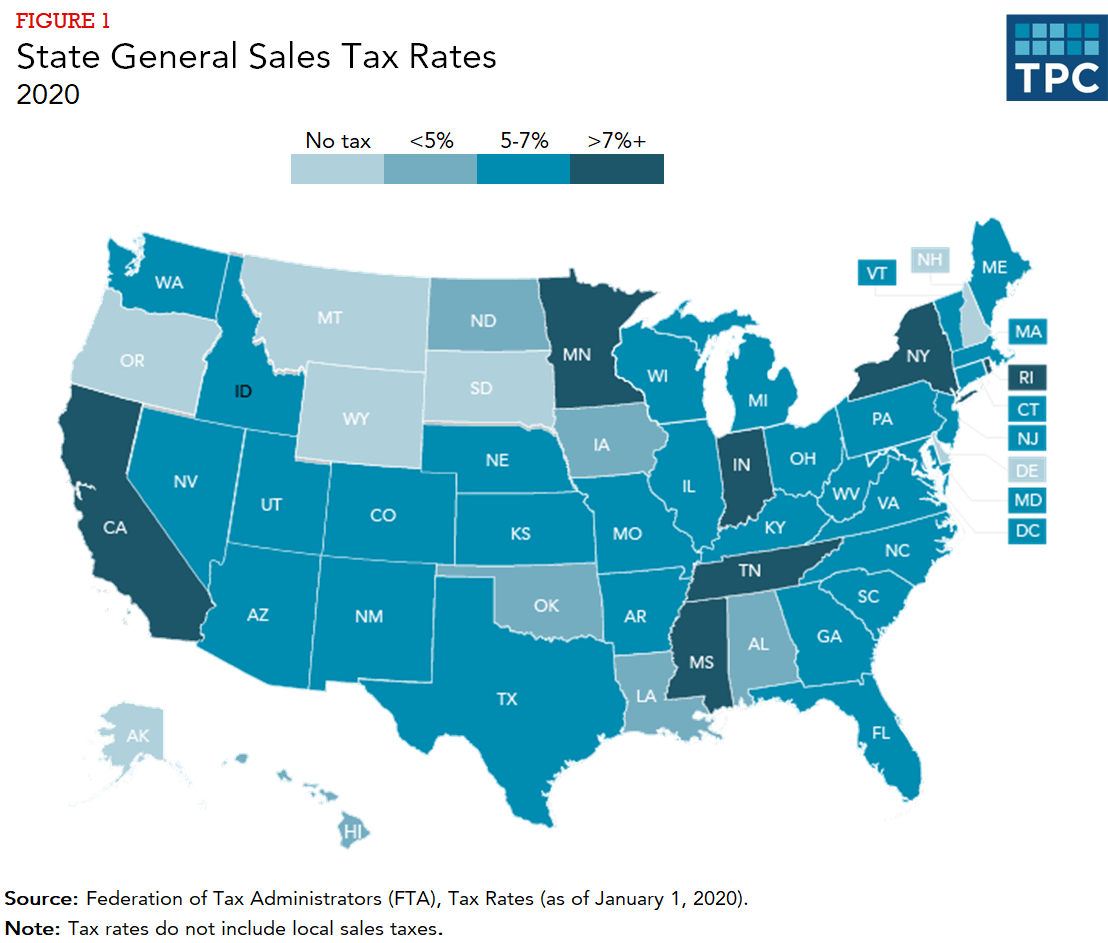

Nejnižší sazbu všeobecné daně z obratu má stát Colorado (2,9 %). Žádný jiný stát s obecnou daní z obratu nemá sazbu nižší než 4,0 %, ale v dalších 10 státech je sazba státní obecné daně z obratu nižší než 5,0 % (obrázek 1). Kromě Kalifornie, která má nejvyšší státní sazbu všeobecné daně z obratu (7,25 %), mají čtyři státy (Indiana, Mississippi, Rhode Island a Tennessee) sazbu 7,0 % nebo vyšší. Aljaška, Delaware, Montana, New Hampshire a Oregon nemají státní všeobecnou daň z obratu.

Třicet sedm států (včetně Aljašky, která nemá žádnou celostátní daň) umožňuje místním samosprávám uvalit vlastní všeobecné daně z obratu. Maximální sazby daně z prodeje vybírané místními samosprávami se pohybují od 0,5 % na Havaji do 8 % v Coloradu.

Jaké nákupy podléhají všeobecné dani z prodeje?

Všeobecná daň z prodeje se obvykle vztahuje na většinu hmotného zboží. Významnou výjimkou jsou potraviny zakoupené pro použití v domácnosti: tyto nákupy zdaňuje pouze 13 států a šest z těchto států zdaňuje potraviny nižší sazbou, než je sazba všeobecné daně z obratu. Pět ze 13 států, které zdaňují potraviny pro domácí spotřebu, poskytuje úlevy na dani z příjmu pro obyvatele s nízkými příjmy, které pomáhají kompenzovat daň. Naproti tomu potraviny zakoupené k okamžité spotřebě v restauracích jsou ve většině států zdaněny, a to někdy vyšší sazbou, než je obecná sazba daně z prodeje.

Mnoho států také osvobozuje od obecné daně z prodeje léky na předpis a bez předpisu, učebnice a oblečení. Některé státy mají daňové prázdniny, tedy období, kdy se určité nákupy – například oblečení a školní potřeby těsně před začátkem nového školního roku – prodávají bez daně.

Složitější je to se zdaněním služeb (např. čistírny, truhlářství, holičství). Všechny státy zdaňují některé služby, ale běžné je osvobození od daně. Jen velmi málo států zdaňuje profesionální služby, jako jsou lékaři a právníci. Výjimkou jsou Havaj a Nové Mexiko, které zdaňují téměř všechny služby.

Jak se daně z prodeje vztahují na nákupy přes internet?

Vývoj zacházení s prodejem přes internet a jiným prodejem na dálku (např. katalogový prodej) je složitý. V roce 1992 Nejvyšší soud rozhodl (Quill Corp. v. Severní Dakota), že podle obchodní doložky Ústavy USA nemusí maloobchodník, který není fyzicky přítomen ve státě bydliště online kupujícího (odborně se to nazývá požadavek „nexus“), vybírat od spotřebitele státní nebo místní daň z prodeje.

Nejvyšší soud se však k této otázce vrátil v roce 2018 ve věci South Dakota v. Wayfair, Inc, zrušil rozhodnutí Quill a dal státům širokou pravomoc vybírat daň. Nejvyšší soud potvrdil zákon Jižní Dakoty, podle něhož musí každý subjekt s tržbami 100 000 USD a více nebo s nejméně 200 transakcemi v Jižní Dakotě vybírat a odvádět státní daň z prodeje. Ostatní státy rychle přijaly podobné zákony. V březnu 2020 byly Florida a Missouri jedinými státy, které měly obecnou daň z prodeje, ale neměly zákon, který by vyžadoval vybírání daně od prodejců na dálku.

Mnoho států nyní pracuje na legislativě, která by vyžadovala, aby „zprostředkovatelé trhu“, organizace jako Amazon a eBay, které umožňují prodej zboží na své platformě i třetím stranám, vybírali státní daň z prodeje i z těchto prodejů třetích stran. K lednu 2020 mělo 38 států a District of Columbia ustanovení o výběru daní od zprostředkovatelů prodeje na trhu.

Zdaňování online prodeje však není úplnou novinkou. Mnoho velkých maloobchodníků začalo dobrovolně vybírat daň již před společností Quill. Především společnost Amazon vybírá daně ve všech státech s obecnou daní z prodeje od dubna 2017.

Dále státy vybírají kromě daní z prodeje i daně z užívání. Spotřebitelé podléhají dani z užívání zboží zakoupeného mimo jejich stát pro použití v jejich domovském státě, pokud nezaplatili daň z prodeje, a to včetně nákupů online. Sazba daně z užívání je stejná jako sazba daně z prodeje, ale jen málo spotřebitelů o její existenci ví a skutečně ji platí. Mnoho států s daní z prodeje i daní z příjmu fyzických osob (např. Kalifornie, Kentucky, Virginie a Utah) dává daňovým poplatníkům možnost přiznat daňovou povinnost a zaplatit daň z užívání v daňovém přiznání k dani z příjmu.

Jaké daně vybírají státy z tabáku, alkoholu a motorových paliv?

Všechny státy vybírají „selektivní“ daně z prodeje – s jinými sazbami než obecná daň z prodeje – na některé zboží a služby. Tři nejznámější jsou daně z tabáku, alkoholu a motorových paliv. Tyto výrobky jsou rovněž předmětem federální daně. V případě tabáku a alkoholu se tyto daně někdy nazývají daně z hříchu, protože jedním z účelů daně je odradit od spotřeby. Státy a obce také stále častěji zdaňují marihuanu a limonády.

Daně z tabáku

Daně z cigaret se obvykle vybírají za krabičku. V roce 2020 byla v Missouri nejnižší sazba (17 centů za krabičku) a v District of Columbia nejvyšší (4,50 USD). V šesti státech (Alabama, Illinois, Missouri, New York, Tennessee a Virginie) vybírají některé místní samosprávy dodatečnou daň z cigaret. Sazby místní daně z cigaret se pohybují od 1 centu za krabičku v Alabamě a Tennessee až po 4,18 dolaru za krabičku v Chicagu (daň okresu Cook ve výši 3,00 dolaru plus městská daň ve výši 1,18 dolaru).

Všechny státy vybírají daně také z dalších tabákových výrobků, včetně doutníků a sypaného tabáku. Státní a místní samosprávy také stále častěji – 21 států a District of Columbia v roce 2020 – zdaňují e-cigarety a vapingové výrobky.

Státní a místní samosprávy vybraly v roce 2017 na daních z tabáku 19 miliard USD, z toho téměř všechny z daní z cigaret.

Daně z alkoholu

Daně z alkoholu se obvykle platí na velkoobchodní úrovni, takže náklady jsou zahrnuty do maloobchodní ceny. Spotřební daně se vybírají za galon (nikoliv jako procento z ceny) a pivo, víno a destiláty mají různé sazby daně. Kromě spotřební daně vybírá mnoho států také obecnou daň z prodeje z konečné nákupní ceny alkoholu a některé státy a města mají zvláštní sazby daně z prodeje alkoholu.

Některé státy, například New Hampshire a Pensylvánie, vybírají většinu svých příjmů ze státem řízených obchodů s alkoholem namísto tradičních daní z alkoholu a generují příjmy prostřednictvím různých poplatků, cenových přirážek a čistého zisku. Celkem 22 států vybíralo příjmy z vládou vlastněných obchodů s alkoholem.

Státní a místní samosprávy vybraly v roce 2017 příjmy z alkoholu ve výši 17 miliard USD – 7 miliard USD z daní z alkoholu a 10 miliard USD z vládou vlastněných obchodů s alkoholem.

Daně z motorových paliv

Daně z motorových paliv jsou obvykle daněmi za galon. To znamená, že spotřebitelé platí daň podle toho, kolik benzinu nakoupí, nikoliv jako procento z konečné maloobchodní ceny benzinu. Nicméně 20 států a District of Columbia váže alespoň část sazby daně z benzinu na maloobchodní cenu. Nejnižší sazba daně z benzinu je na Aljašce (8,95 centů za galon) a nejvyšší v Pensylvánii (57,6 centů za galon).

Státy vyčleňují velkou část svých příjmů z daně z motorových paliv na výdaje na dopravu, což v poslední době znamenalo výpadky ve financování dopravy v důsledku stagnace benzinu. Státy zvažují možnosti, jako je vázání sazeb daně z benzinu na inflaci nebo počet obyvatel, zdanění na základě ceny a zdanění ujetých kilometrů namísto benzinu (protože stále více řidičů používá hybridní nebo elektrické automobily). Státní a místní samosprávy vybraly v roce 2017 z daní z motorových paliv dohromady 47 miliard dolarů.

Místní zvláštní daň z prodeje

Některá města (např. Boston, San Francisco a Washington) mají také zvláštní sazby daně na konkrétní zboží a služby (např. stravování v restauracích, ubytování v hotelech, pronájem automobilů a parkování), které jsou vyšší než obecné sazby daně z prodeje. Cílem těchto vyšších daňových sazeb je často získat významnou část příjmů od návštěvníků, kteří využívají městské služby a mají z nich prospěch a pravděpodobně mají menší politický vliv než místní voliči.