- MENnyi bevételt szednek az állami és helyi önkormányzatok a forgalmi adókból?

- HOGYAN Eltérnek az általános forgalmi adókulcsok az egyes államok között?

- Milyen vásárlásokra vonatkozik az általános forgalmi adó?

- Hogyan vonatkozik a forgalmi adó az online vásárlásokra?

- Milyen adókat vetnek ki az államok a dohányra, az alkoholra és az üzemanyagokra?

- Tabakadó

- Alkoholadók

- Motorüzemanyag-adók

- Különleges helyi forgalmi adó

- Frissítve 2020. május

MENnyi bevételt szednek az állami és helyi önkormányzatok a forgalmi adókból?

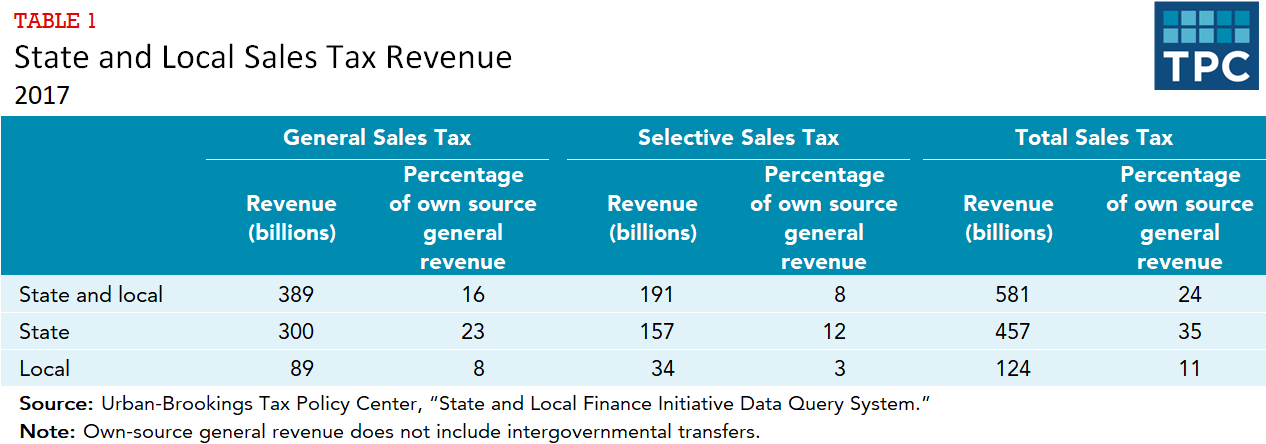

Az államok jobban támaszkodnak a forgalmi adókra, mint a helyi önkormányzatok. Az államok 2017-ben 457 milliárd dollárt szedtek be forgalmi adóból, ami a saját forrásból származó általános bevételeik 35 százaléka (1. táblázat). A “saját forrásból származó” bevételek nem tartalmazzák a kormányközi transzfereket. Ennek közel kétharmada (300 milliárd dollár) az általános forgalmi adókból származott, míg a másik harmad (157 milliárd dollár) az egyes vásárlásokra, például az üzemanyagra, a dohányra és az alkoholra kivetett szelektív forgalmi adókból (vagy jövedéki adókból). A helyi önkormányzatok 2017-ben 124 milliárd dollárt szedtek be forgalmi adókból, ami a saját forrásból származó általános bevételeik 11 százaléka. Ebből 89 milliárd dollár általános forgalmi adóból, 34 milliárd dollár pedig szelektív forgalmi adóból származott. (A népszámlálás a Columbia körzet bevételét is beleszámítja a helyi összbevételbe.)

Nevada 2017-ben minden más államnál jobban támaszkodott a forgalmi adóbevételekre, az általános forgalmi és a szelektív forgalmi adók az állami és helyi saját forrású általános bevételek 47 százalékát tették ki. Az általános forgalmi és szelektív forgalmi adók Arizonában, Arkansasban, Floridában, Hawaiiban, Louisianában, Új-Mexikóban, Dél-Dakotában, Tennessee-ben, Texasban, Új-Mexikóban, Texasban és Washingtonban is az állami és helyi bevételek legalább 30 százalékát tették ki. Az általános forgalmi adóval rendelkező államok közül Massachusetts és Wyoming támaszkodott a legkevésbé az általános forgalmi és szelektív forgalmi adóból származó bevételekre az állami és helyi saját forrású bevételek együttes százalékában (mindkét államban 15 százalék).

Minden állam és a District of Columbia szelektív forgalmi adóból származó bevételt szedett 2017-ben. Az ezekből az adókból származó átlagos bevétel az állami és helyi saját forrású általános bevételek 8 százaléka volt, de 15 állam 10 százalékot vagy annál többet szedett be szelektív forgalmi adókból. Nevadában a szelektív forgalmi adókból származó 17 százalékos bevételhányad volt a legmagasabb az államok közül, míg Wyomingban a 4 százalékos volt a legalacsonyabb.

HOGYAN Eltérnek az általános forgalmi adókulcsok az egyes államok között?

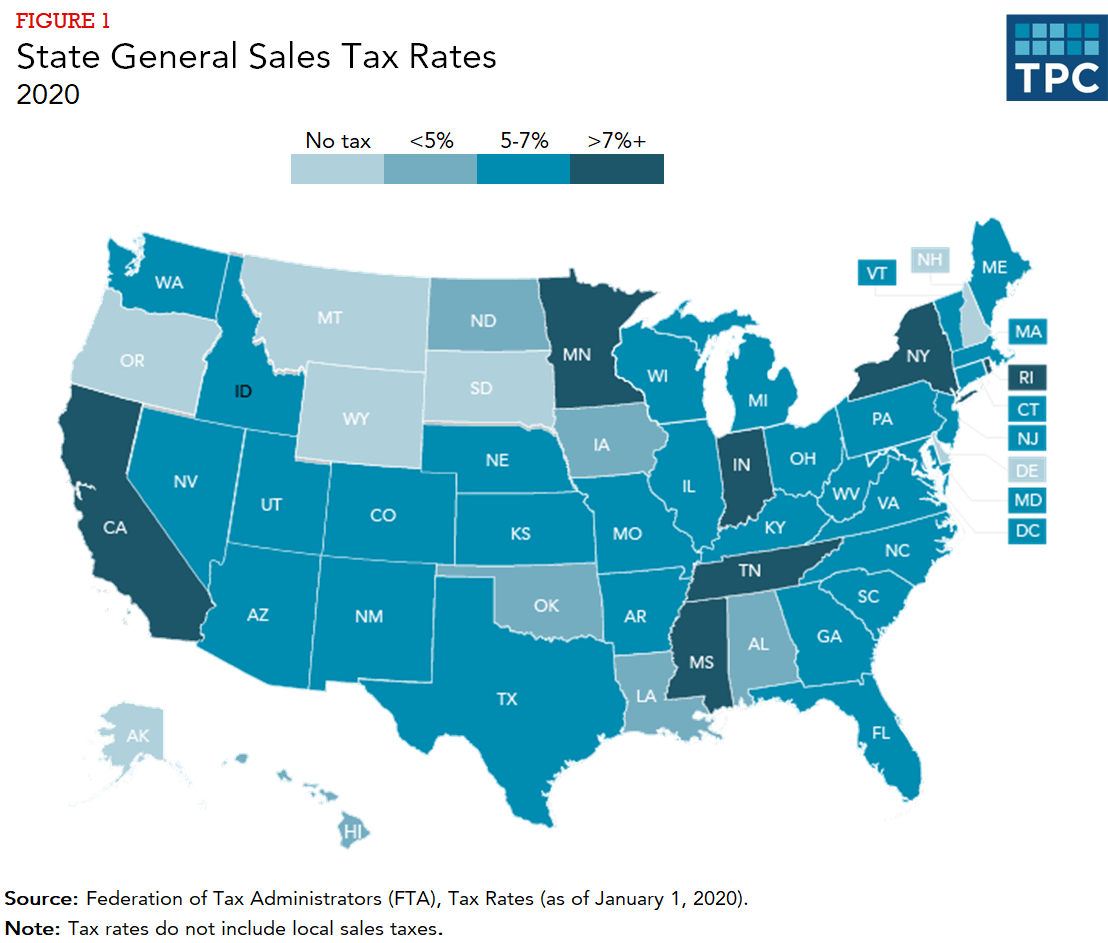

Koloradóban a legalacsonyabb az általános forgalmi adó mértéke (2,9 százalék). Egyetlen más általános forgalmi adóval rendelkező államban sincs 4,0 százalék alatti kulcs, de 10 másik államban az általános forgalmi adó mértéke 5,0 százalék alatt van (1. ábra). A legmagasabb állami általános forgalmiadó-kulccsal (7,25 százalék) rendelkező Kalifornia mellett négy államban (Indiana, Mississippi, Rhode Island és Tennessee) az adó mértéke 7,0 százalékos vagy annál magasabb. Alaszkában, Delaware-ben, Montanában, New Hampshire-ben és Oregonban nincs állami általános forgalmi adó.

Harminchét állam (köztük Alaszka, ahol nincs állami adó) lehetővé teszi a helyi önkormányzatok számára, hogy saját általános forgalmi adót vessenek ki. A helyi önkormányzatok által kivetett maximális forgalmi adókulcsok a hawaii 0,5 százaléktól a coloradói 8 százalékig terjednek.

Milyen vásárlásokra vonatkozik az általános forgalmi adó?

Az általános forgalmi adó jellemzően a legtöbb tárgyi termékre vonatkozik. Az egyik figyelemre méltó kivétel az otthoni használatra vásárolt élelmiszerek: csak 13 állam adóztatja meg az ilyen vásárlásokat, és ezek közül hat állam az általános forgalmi adó mértékénél alacsonyabb adókulccsal adóztatja meg az élelmiszereket. Az otthoni fogyasztásra szánt élelmiszereket adóztató 13 állam közül öt adókedvezményt nyújt az alacsony jövedelmű lakosok számára az adó ellentételezésére. Ezzel szemben az éttermekben azonnali fogyasztásra vásárolt élelmiszereket a legtöbb államban megadóztatják, és néha az általános forgalmi adókulcsnál magasabb adókulccsal.

Sok állam mentesíti a vényköteles és vény nélkül kapható gyógyszereket, a tankönyveket és a ruházatot is az általános forgalmi adó alól. Néhány államban vannak forgalmiadó-ünnepnapok, olyan időszakok, amikor bizonyos vásárlások – például ruhák és iskolai felszerelések közvetlenül az új tanév kezdete előtt – adómentesen értékesíthetők.

A szolgáltatások (pl. vegytisztítás, asztalosmunka, fodrászat) adóztatása bonyolultabb. Minden állam megadóztat bizonyos szolgáltatásokat, de gyakoriak a mentességek. Nagyon kevés állam adóztatja a professzionális szolgáltatásokat, például az orvosokat és az ügyvédeket. Hawaii és Új-Mexikó kivétel ez alól, ahol szinte minden szolgáltatást megadóztatnak.

Hogyan vonatkozik a forgalmi adó az online vásárlásokra?

Az online és más távértékesítések (pl. katalógusértékesítések) változó kezelése összetett. 1992-ben a Legfelsőbb Bíróság úgy döntött (Quill Corp. v. North Dakota), hogy az amerikai alkotmány kereskedelmi záradéka alapján az online vásárló lakóhelye szerinti államban fizikai jelenléttel nem rendelkező kiskereskedő (szaknyelven “nexus” követelmény) nem köteles állami vagy helyi forgalmi adót beszedni a fogyasztótól.

A Legfelsőbb Bíróság azonban 2018-ban a South Dakota v. Wayfair, Inc. ügyben újra áttekintette ezt a kérdést, hatályon kívül helyezte a Quillt, és széles körű felhatalmazást adott az államoknak az adó beszedésére. A Legfelsőbb Bíróság helybenhagyta azt a dél-dakotai törvényt, amely előírja, hogy minden olyan szervezetnek, amely legalább 100 000 dollár értékben értékesít vagy legalább 200 tranzakciót bonyolít le Dél-Dakotában, be kell szednie és be kell fizetnie az állam forgalmi adóját. Más államok gyorsan hasonló törvényeket léptettek életbe. 2020 márciusában Florida és Missouri volt az egyetlen olyan állam, ahol általános forgalmi adó volt érvényben, de nem volt olyan törvény, amely a távértékesítőket adó beszedésére kötelezte volna.

Most számos állam dolgozik olyan jogszabályon, amely előírná a “piactér-közvetítők” – olyan szervezetek, mint az Amazon és az eBay, amelyek lehetővé teszik, hogy harmadik fél kiskereskedők is értékesítsenek termékeket a platformjukon – számára, hogy beszedjék az állami forgalmi adót az ilyen harmadik fél általi értékesítések után is. 2020 januárjában 38 állam és a Columbia körzet rendelkezett a piactér-közvetítők beszedésére vonatkozó rendelkezésekkel.

Az online értékesítés megadóztatása azonban nem teljesen újdonság. Sok nagy kiskereskedő már a Quill előtt is megkezdte az adó önkéntes beszedését. Leginkább az Amazon szedte be az adót 2017 áprilisa óta minden olyan államban, ahol van általános forgalmi adó.

Az államok továbbá a forgalmi adók mellett használati adókat is kivetnek. A fogyasztókat használati adó terheli az államukon kívül, a saját államukban történő felhasználásra vásárolt áruk után, ha nem fizettek forgalmi adót, és ebbe beletartoznak az online vásárlások is. A használati adó mértéke megegyezik a forgalmi adó mértékével, de csak kevés fogyasztó tud a létezéséről és fizeti meg. Sok olyan állam, ahol forgalmi adó és egyéni jövedelemadó is van (például Kalifornia, Kentucky, Virginia és Utah), lehetőséget ad az adófizetőknek, hogy a jövedelemadó-bevallásukban nyilatkozzanak a kötelezettségükről és fizessék meg a használati adót.

Milyen adókat vetnek ki az államok a dohányra, az alkoholra és az üzemanyagokra?

Minden állam “szelektív” forgalmi adót vet ki – az általános forgalmi adó mértékétől eltérő mértékben – egyes árukra és szolgáltatásokra. A legismertebbek közül három a dohányra, az alkoholra és az üzemanyagokra kivetett adó. Ezekre a termékekre szövetségi adó is vonatkozik. A dohány és az alkohol esetében az adókat néha bűnadónak nevezik, mivel az adó egyik célja a fogyasztás visszaszorítása. A marihuánát és az üdítőket is egyre inkább megadóztatják az államok és a települések.

Tabakadó

A cigarettaadót általában dobozonként vetik ki. 2020-ban Missouriban volt a legalacsonyabb (17 cent dobozonként) és a Columbia körzetben a legmagasabb (4,50 dollár). Hat államban (Alabama, Illinois, Missouri, New York, Tennessee és Virginia) egyes helyi önkormányzatok további cigarettaadót vetnek ki. A helyi cigarettaadó mértéke a dobozonkénti 1 centtől Alabamában és Tennessee-ben a chicagói 4,18 dollárig terjed (a Cook megyei adó 3,00 dollár, plusz a városi adó 1,18 dollár).

Minden államban adót vetnek ki más dohánytermékekre is, beleértve a szivarokat és a laza dohányt. Az állami és helyi önkormányzatok emellett egyre inkább – 21 állam és a Columbia körzet 2020-ban – megadóztatják az e-cigarettákat és a párologtató termékeket.

Az állami és helyi önkormányzatok 2017-ben 19 milliárd dollár bevételt szedtek be a dohányadókból, szinte az egészet a cigarettaadókból.

Alkoholadók

Az alkoholadót általában nagykereskedelmi szinten fizetik, így a költség beépül a kiskereskedelmi árba. A jövedéki adókat gallononként vetik ki (nem az ár százalékában), és a sör, a bor és a szeszes italok különböző adókulcsokkal rendelkeznek. A jövedéki adón kívül sok állam általános forgalmi adót is kivet az alkohol végső beszerzési árára, és néhány állam és város speciális forgalmi adókulcsokat alkalmaz az alkoholra.

Egyes államok, például New Hampshire és Pennsylvania, a hagyományos alkoholadó helyett a bevételeik nagy részét a kormány által működtetett italboltokból szedték be, különböző díjak, árfelárak és nettó nyereség révén termelve bevételt. Összesen 22 állam szedett be bevételt az állami tulajdonú italboltokból.

Az állami és helyi önkormányzatok 2017-ben 17 milliárd dollár bevételt szedtek be az alkoholból – 7 milliárd dollárt az alkoholadóból és 10 milliárd dollárt az állami tulajdonú italboltokból.

Motorüzemanyag-adók

A motorüzemanyag-adók jellemzően gallononkénti adók. Ez azt jelenti, hogy a fogyasztók az alapján fizetnek adót, hogy mennyi benzint vásárolnak, nem pedig a benzin végső kiskereskedelmi árának százalékában. Azonban 20 állam és a Columbia körzet a benzinadó legalább egy részét a kiskereskedelmi árhoz köti. A legalacsonyabb benzinadó-kulcs Alaszkában van (8,95 cent gallononként), a legmagasabb pedig Pennsylvaniában (57,6 cent gallononként).

Az államok az üzemanyagadóból származó bevételük nagy részét közlekedési kiadásokra különítik el, ami a benzin közelmúltbeli stagnálása miatt finanszírozási hiányt jelentett a közlekedés számára. Az államok olyan lehetőségeket fontolgatnak, mint a benzinadó mértékének az inflációhoz vagy a lakosságszámhoz kötése, az áralapú adóztatás, valamint a megtett kilométerek megadóztatása a benzin helyett (mivel egyre több sofőr használ hibrid vagy elektromos autót). Az állami és helyi önkormányzatok 2017-ben összesen 47 milliárd dollár bevételt szedtek be az üzemanyagadóból.

Különleges helyi forgalmi adó

Egyes városok (pl. Boston, San Francisco és Washington, DC) speciális adókulcsokat is alkalmaznak bizonyos árukra és szolgáltatásokra (pl. éttermi étkezés, szállodai szállás, autóbérlés és parkolás), amelyek magasabbak, mint az általános forgalmi adókulcsok. Ezeket a magasabb adókulcsokat gyakran úgy alakították ki, hogy bevételeik jelentős részét a látogatóktól szedjék be, akik igénybe veszik a városi szolgáltatásokat és hasznot húznak belőlük, és feltehetően kisebb politikai befolyással rendelkeznek, mint a helyi választók.