- HOW MUCH REVENUE DO STATE AND LOCAL GOVERNMENTS RAISE FROM SALES TAXES?

- HOW DO GENERAL SALES TAX RATES DIFFER ACROSS STATES?

- Jakie zakupy podlegają ogólnemu podatkowi od sprzedaży?

- Jak podatki od sprzedaży mają zastosowanie do zakupów online?

- Jakie podatki nakładają stany na wyroby tytoniowe, alkohol i paliwa silnikowe?

- Podatki od tytoniu

- Podatki od alkoholu

- Podatki od paliw silnikowych

- Lokalny specjalny podatek od sprzedaży

- Uaktualnione maj 2020

HOW MUCH REVENUE DO STATE AND LOCAL GOVERNMENTS RAISE FROM SALES TAXES?

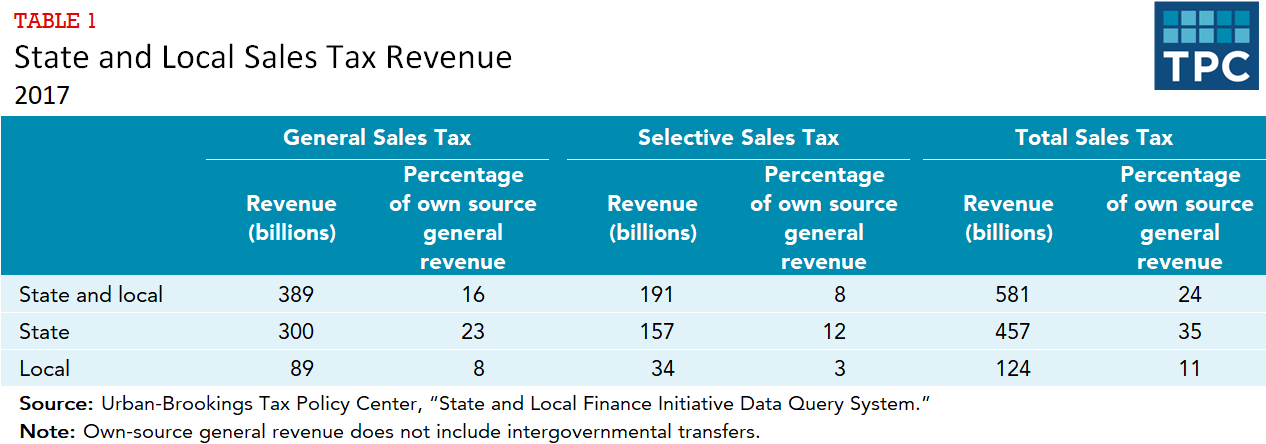

Stany polegają na podatkach od sprzedaży w większym stopniu niż samorządy lokalne. Stany zebrały 457 miliardów dolarów z podatków od sprzedaży w 2017 roku, czyli 35 procent ich dochodów ogólnych z własnych źródeł (tabela 1). „Dochody z własnego źródła” nie obejmują transferów międzyrządowych. Prawie dwie trzecie (300 miliardów dolarów) tej sumy pochodziło z ogólnych podatków od sprzedaży, podczas gdy druga jedna trzecia (157 miliardów dolarów) pochodziła z selektywnych podatków od sprzedaży (lub akcyzy) od konkretnych zakupów, takich jak paliwo silnikowe, tytoń i alkohol. Samorządy lokalne zebrały 124 miliardy dolarów z podatków od sprzedaży w 2017 roku, czyli 11 procent ich ogólnych dochodów z własnych źródeł. Z tej sumy, 89 miliardów dolarów pochodziło z ogólnych podatków od sprzedaży, a 34 miliardy dolarów pochodziło z selektywnych podatków od sprzedaży. (Census obejmuje przychody Dystryktu Kolumbii w sumie lokalnej.)

Nevada polegała na przychodach z podatków od sprzedaży bardziej niż jakikolwiek inny stan w 2017 r., z ogólnymi podatkami od sprzedaży i selektywnymi podatkami od sprzedaży stanowiącymi 47 procent połączonych stanowych i lokalnych dochodów ogólnych z własnych źródeł. Ogólne podatki od sprzedaży i selektywne podatki od sprzedaży stanowiły również 30 procent lub więcej połączonych dochodów stanowych i lokalnych w Arizonie, Arkansas, Florydzie, Hawajach, Luizjanie, Nowym Meksyku, Południowej Dakocie, Tennessee, Teksasie i Waszyngtonie. Wśród stanów z ogólnym podatkiem od sprzedaży, Massachusetts i Wyoming polegały najmniej na ogólnych dochodach z podatku od sprzedaży i selektywnego podatku od sprzedaży jako procent połączonych dochodów własnych państwa i lokalnych (15 procent w obu stanach).

Każdy stan i Dystrykt Kolumbii zebrał przychody z selektywnych podatków od sprzedaży w 2017 roku. Średni dochód z tych podatków wynosił 8 procent ogólnych dochodów państwa i lokalnych źródeł własnych, ale 15 stanów zebrało 10 procent lub więcej z selektywnych podatków od sprzedaży. 17 procent Nevady z selektywnych podatków od sprzedaży było najwyższym udziałem w przychodach ze wszystkich stanów, podczas gdy 4 procent Wyoming było najniższe.

HOW DO GENERAL SALES TAX RATES DIFFER ACROSS STATES?

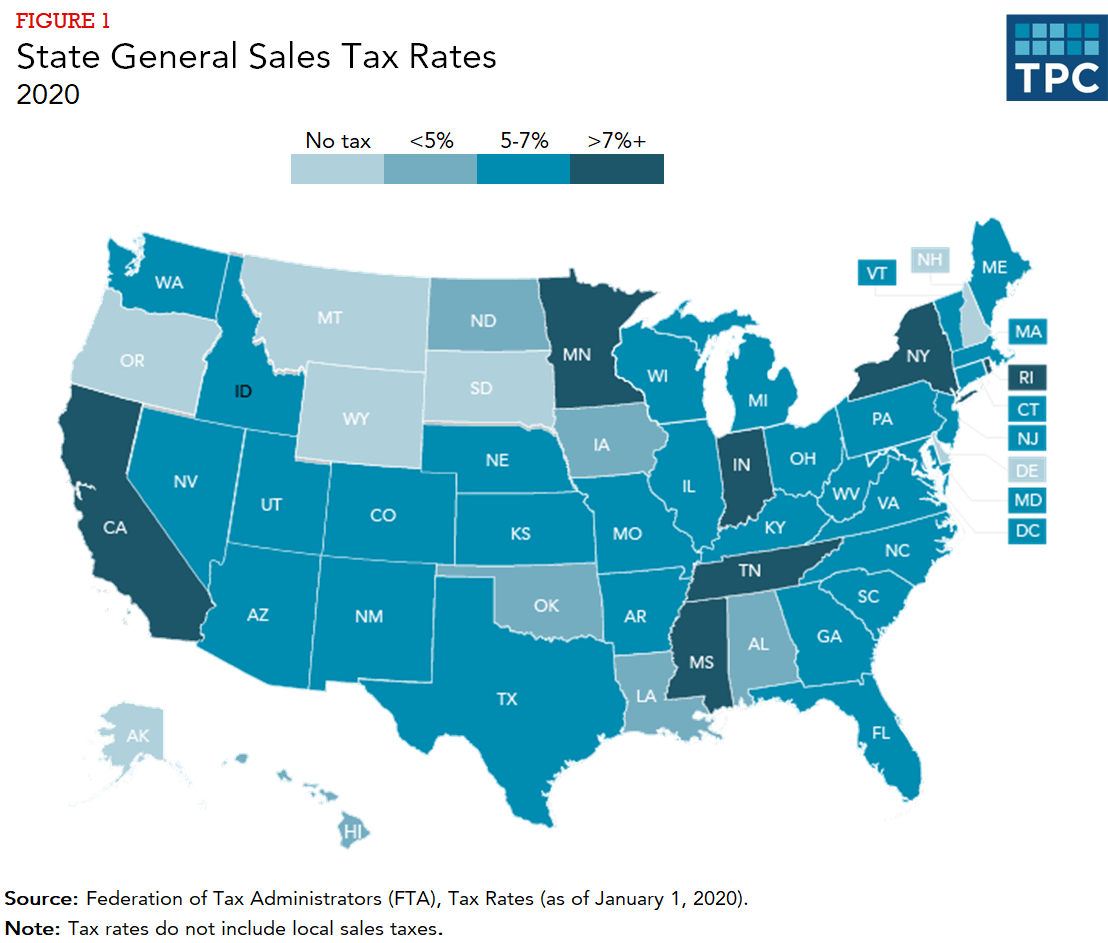

Colorado ma najniższą ogólną stanową stawkę podatku od sprzedaży (2,9 procent). Żaden inny stan z ogólnym podatkiem od sprzedaży nie ma stawki poniżej 4,0 procent, ale stawka stanowego ogólnego podatku od sprzedaży jest poniżej 5,0 procent w 10 innych stanach (rysunek 1). Oprócz Kalifornii, która ma najwyższą ogólną stawkę podatku od sprzedaży (7,25%), cztery stany (Indiana, Mississippi, Rhode Island i Tennessee) mają stawki na poziomie lub powyżej 7,0%. Alaska, Delaware, Montana, New Hampshire i Oregon nie mają stanowego ogólnego podatku od sprzedaży.

Thirty-seven states (including Alaska, which has no statewide tax) allow local governments to impose their own general sales taxes. Maksymalne stawki podatku od sprzedaży pobierane przez władze lokalne wahają się od 0,5 procent na Hawajach do 8 procent w Kolorado.

Jakie zakupy podlegają ogólnemu podatkowi od sprzedaży?

Ogólne podatki od sprzedaży zazwyczaj stosuje się do większości dóbr materialnych. Jednym znaczącym wyjątkiem jest żywność zakupiona do użytku w domu: tylko 13 stanów opodatkowuje takie zakupy, a sześć z tych stanów opodatkowuje żywność według niższej stawki niż ich ogólna stawka podatku od sprzedaży. Pięć z trzynastu stanów, które opodatkowują żywność przeznaczoną do konsumpcji w domu, zapewnia ulgi w podatku dochodowym dla mieszkańców o niskich dochodach, aby pomóc zrekompensować podatek. W przeciwieństwie do tego, żywność kupowana do natychmiastowej konsumpcji w restauracjach jest opodatkowana w większości stanów, a czasami na wyższym poziomie niż ogólny podatek od sprzedaży.

Wiele stanów również zwalnia leki na receptę i bez recepty, podręczniki i odzież z ogólnego podatku od sprzedaży. Niektóre stany mają święta podatkowe, okresy, w których konkretne zakupy – na przykład, ubrania i przybory szkolne tuż przed rozpoczęciem nowego roku szkolnego – są sprzedawane bez podatku.

Opodatkowanie usług (np. pralnia chemiczna, prace stolarskie, salony fryzjerskie) jest bardziej skomplikowane. Wszystkie stany opodatkowują niektóre usługi, ale zwolnienia są powszechne. Bardzo niewiele stanów opodatkowuje usługi profesjonalne, takie jak lekarzy i prawników. Hawaje i Nowy Meksyk są wyjątkami od tej reguły, opodatkowując prawie wszystkie usługi.

Jak podatki od sprzedaży mają zastosowanie do zakupów online?

Ewolucyjne traktowanie sprzedaży online i innych sprzedaży na odległość (np. sprzedaży katalogowej) jest złożone. W 1992 r. Sąd Najwyższy orzekł (Quill Corp. v. North Dakota), że zgodnie z klauzulą handlową Konstytucji USA, sprzedawca detaliczny bez fizycznej obecności w stanie zamieszkania nabywcy online (technicznie nazywany wymogiem „nexus”) nie jest zobowiązany do pobierania stanowego lub lokalnego podatku od sprzedaży od konsumenta.

Jednakże Sąd Najwyższy ponownie rozpatrzył tę kwestię w 2018 r. w sprawie South Dakota v. Wayfair, Inc, obalił Quill i dał stanom szerokie uprawnienia do pobierania podatku. Sąd Najwyższy podtrzymał prawo Południowej Dakoty wymagające od każdego podmiotu ze sprzedażą w wysokości 100 000 USD lub więcej lub z co najmniej 200 transakcjami w Południowej Dakocie, aby pobrać i odprowadzić stanowy podatek od sprzedaży. Inne stany szybko uchwaliły podobne ustawy. Do marca 2020 r. Floryda i Missouri były jedynymi stanami, w których obowiązywał ogólny podatek od sprzedaży, ale nie było ustawy wymagającej od sprzedawców zdalnych pobierania podatku.

Wiele stanów pracuje obecnie nad ustawodawstwem, które wymagałoby od „marketplace facilitators”, organizacji takich jak Amazon i eBay, które pozwalają zewnętrznym sprzedawcom detalicznym również sprzedawać przedmioty na ich platformie, aby pobierać stanowe podatki od sprzedaży również od tych stron trzecich. W styczniu 2020 r. 38 stanów i Dystrykt Kolumbii posiadały przepisy dotyczące poboru podatków od ułatwień rynkowych.

Opodatkowanie sprzedaży online nie jest całkowicie nowe, chociaż. Wielu dużych detalistów zaczęło już dobrowolnie pobierać podatek nawet przed Quill. Przede wszystkim Amazon zebrał podatki w każdym stanie z ogólnym podatkiem od sprzedaży od kwietnia 2017 r.

Dalej, stany pobierają podatki od użytkowania oprócz podatków od sprzedaży. Konsumenci podlegają podatkom od użytkowania towarów zakupionych poza ich stanem do użytku w ich stanie macierzystym, jeśli nie zapłacili podatku od sprzedaży, a to obejmuje zakupy online. Stawka podatku od użytkowania jest taka sama jak stawka podatku od sprzedaży, ale niewielu konsumentów wie o jego istnieniu i faktycznie go płaci. Wiele stanów, w których istnieje zarówno podatek od sprzedaży, jak i indywidualny podatek dochodowy (takich jak Kalifornia, Kentucky, Wirginia i Utah), daje podatnikom możliwość zadeklarowania odpowiedzialności i zapłacenia podatku od użytkowania na ich zeznaniach podatkowych.

Jakie podatki nakładają stany na wyroby tytoniowe, alkohol i paliwa silnikowe?

Wszystkie stany nakładają „selektywne” podatki od sprzedaży – z innymi stawkami niż ogólny podatek od sprzedaży – na niektóre towary i usługi. Trzy z najbardziej znanych to podatki od tytoniu, alkoholu i paliw silnikowych. Produkty te podlegają również podatkowi federalnemu. W przypadku tytoniu i alkoholu podatki te są czasami nazywane podatkami od grzechu, ponieważ jednym z celów podatku jest zniechęcenie do konsumpcji. Marihuana i napoje gazowane są również coraz częściej opodatkowane przez stany i miejscowości.

Podatki od tytoniu

Podatki od papierosów są zazwyczaj nakładane na paczkę. W 2020 roku Missouri miało najniższą stawkę (17 centów za paczkę), a Dystrykt Kolumbii najwyższą (4,50 USD). W sześciu stanach (Alabama, Illinois, Missouri, Nowy Jork, Tennessee i Wirginia) niektóre władze lokalne nakładają dodatkowy podatek od papierosów. Lokalne stawki podatku od papierosów wahają się od 1 centa za paczkę w Alabamie i Tennessee do 4,18 USD za paczkę w Chicago (podatek hrabstwa Cook w wysokości 3,00 USD plus podatek miejski w wysokości 1,18 USD).

Wszystkie stany nakładają również podatki na inne wyroby tytoniowe, w tym cygara i tytoń luzem. Rządy stanowe i lokalne również coraz częściej-21 stanów i Dystrykt Kolumbii w 2020 roku-opodatkowują e-papierosy i produkty vaping.

Stany i samorządy lokalne zebrały 19 miliardów dolarów przychodu z podatków od tytoniu w 2017 roku, prawie wszystkie z nich z podatków od papierosów.

Podatki od alkoholu

Podatki od alkoholu są zazwyczaj płacone na poziomie hurtowym, więc koszt jest włączony do ceny detalicznej. Podatek akcyzowy jest pobierany za galon (nie jako procent ceny), a piwo, wino i napoje spirytusowe mają różne stawki podatkowe. Oprócz podatku akcyzowego, wiele stanów pobiera również ogólny podatek od sprzedaży od ostatecznej ceny zakupu alkoholu, a niektóre stany i miasta mają specjalne stawki podatku od sprzedaży alkoholu.

Niektóre stany, takie jak New Hampshire i Pensylwania, zebrały większość swoich dochodów z rządowych sklepów monopolowych zamiast tradycyjnych podatków od alkoholu, generując dochody poprzez różne opłaty, narzuty cenowe i zyski netto. W sumie 22 stany zebrały przychody z rządowych sklepów monopolowych.

Rządy stanowe i lokalne zebrały 17 mld USD przychodów z alkoholu w 2017 roku – 7 mld USD z podatków od alkoholu i 10 mld USD z rządowych sklepów monopolowych.

Podatki od paliw silnikowych

Podatki od paliw silnikowych są zazwyczaj podatkami za galon. Oznacza to, że konsumenci płacą podatek na podstawie ilości gazu, który kupują, a nie jako procent ostatecznej ceny detalicznej benzyny. Jednak 20 stanów i Dystrykt Kolumbii wiążą przynajmniej część stawki podatku od benzyny z ceną detaliczną. Najniższa stawka podatku od benzyny jest na Alasce (8,95 centów za galon), a najwyższa w Pensylwanii (57,6 centów za galon).

Stany przeznaczają dużą część swoich wpływów z podatku od paliw silnikowych na wydatki transportowe, co oznacza luki w finansowaniu transportu, ponieważ benzyna ostatnio uległa stagnacji. Stany rozważają takie opcje jak powiązanie stawek podatku od gazu z inflacją lub liczbą ludności, opodatkowanie w oparciu o cenę oraz opodatkowanie przejechanych mil zamiast gazu (ponieważ coraz więcej kierowców korzysta z samochodów hybrydowych lub elektrycznych). Rządy stanowe i lokalne zebrały łącznie 47 miliardów dolarów przychodu z podatków od paliw silnikowych w 2017 r.

Lokalny specjalny podatek od sprzedaży

Niektóre miasta (np. Boston, San Francisco i Waszyngton, DC) mają również specjalne stawki podatkowe dla konkretnych towarów i usług (np. posiłki w restauracjach, zakwaterowanie w hotelach, wynajem samochodów i parkowanie), które są wyższe niż ich ogólne stawki podatku od sprzedaży. Te wyższe stawki podatkowe są często zaprojektowane w celu zebrania znacznej części przychodów od odwiedzających, którzy korzystają z usług miejskich i przypuszczalnie mają mniejszą siłę polityczną niż lokalni wyborcy.