- Tekst

- Problemy

- Osiąganie celów

- Wypełnij puste pola

- Wielokrotny wybór

- Glosariusz

Jedną z najbardziej powszechnych procedur kontroli środków pieniężnych jest uzgadnianie rachunków bankowych. W biznesie, każdy wyciąg bankowy powinien być niezwłocznie uzgadniany przez osobę niezaangażowaną w inny sposób w funkcje wpływów i wypłat gotówki. Uzgodnienie jest potrzebne do zidentyfikowania błędów, nieprawidłowości i korekt na rachunku pieniężnym. Posiadanie niezależnej osoby przygotowującej uzgodnienie pomaga w ustanowieniu rozdziału obowiązków i zapobiega oszustwom, wymagając zmowy w przypadku nieautoryzowanych działań.

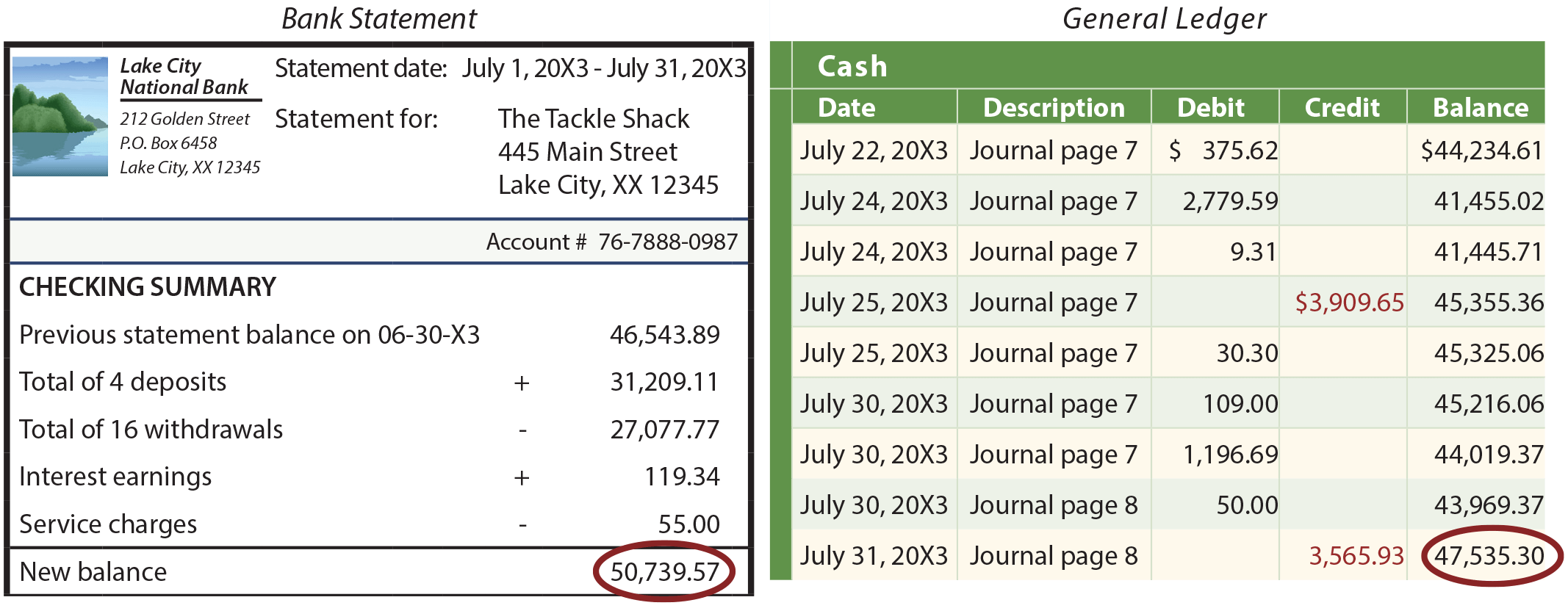

Istnieje wiele różnych formatów procesu uzgadniania, ale wszystkie one osiągają ten sam cel. Uzgodnienie porównuje kwotę środków pieniężnych wykazaną na miesięcznym wyciągu bankowym (dokument otrzymany z banku, który podsumowuje depozyty i inne uznania oraz czeki i inne obciążenia) z kwotą środków pieniężnych wykazaną w księdze głównej. Te dwa salda często będą się różnić, jak pokazano na poniższej ilustracji:

Różnice są spowodowane przez pozycje odzwierciedlone w dokumentacji firmy, ale jeszcze nie zarejestrowane przez bank. Przykłady obejmują depozyty w drodze (pokwitowanie wpisane do ewidencji przedsiębiorstwa, ale nie przetworzone przez bank) oraz czeki nierozliczone (czeki wystawione, które nie zostały rozliczone przez bank). Inne różnice odnoszą się do pozycji odnotowanych na wyciągu bankowym, ale nie zaksięgowanych przez przedsiębiorstwo. Przykłady obejmują czeki non-sufficient funds (NSF) („gorące” czeki, które zostały wcześniej zdeponowane, ale zostały zwrócone z powodu braku płatności), opłaty za obsługę bankową, należności wekslowe (jak należności na koncie, ale bardziej „sformalizowane”) pobrane przez bank w imieniu firmy i zyski z odsetek.

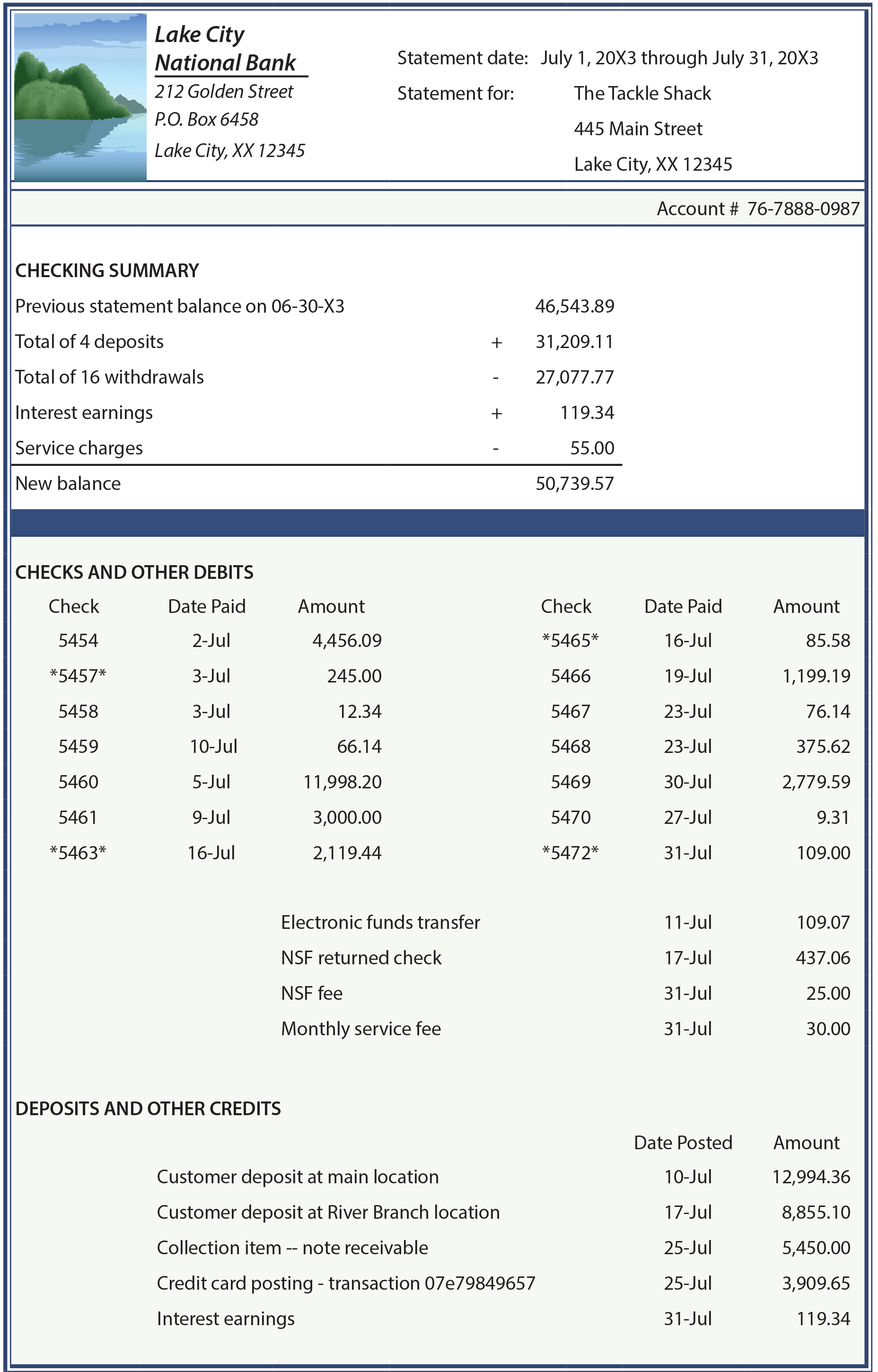

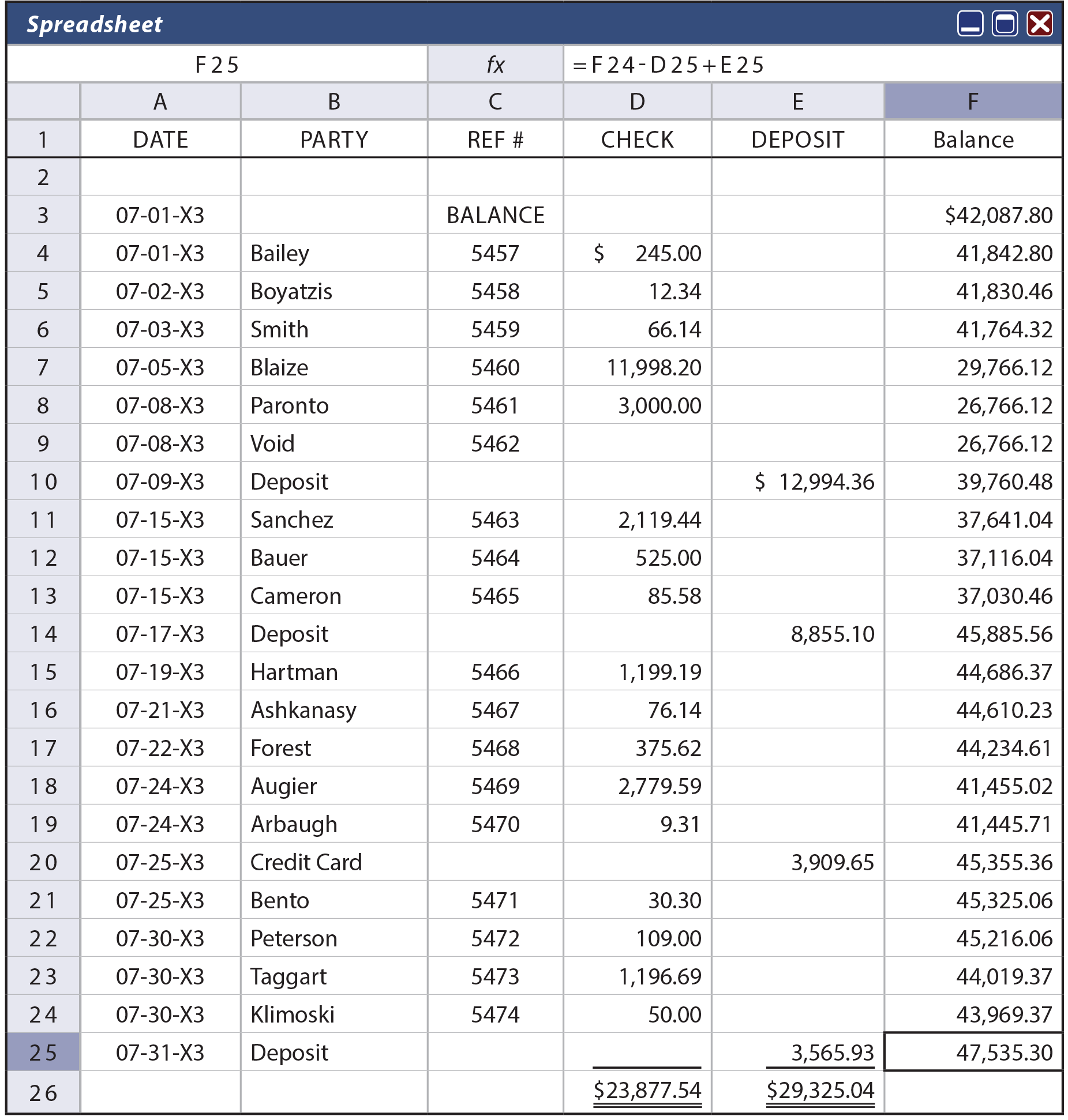

Następujący format jest typowy dla jednego z używanych w procesie uzgadniania. Zauważ, że saldo na wyciągu bankowym jest uzgadniane z „właściwą” kwotą gotówki; podobnie, saldo w rejestrach firmy jest uzgadniane z „właściwą” kwotą. Kwoty te muszą się zgadzać. Po pomyślnym obliczeniu prawidłowego skorygowanego salda środków pieniężnych, należy dokonać wpisów do dziennika dla wszystkich pozycji zidentyfikowanych podczas uzgadniania salda końcowego wynikającego z ewidencji przedsiębiorstwa z prawidłowym saldem środków pieniężnych. Wpisy te służą do rejestrowania transakcji i zdarzeń, które mają wpływ na środki pieniężne, ale nie zostały wcześniej zaksięgowane (np. czeki NSF, opłaty za obsługę bankową, przychody z odsetek itp. Rozpocznij od dokładnego przejrzenia wyciągu bankowego dla The Tackle Shop, który znajduje się poniżej. Następnie spójrz na arkusz kalkulacyjny rejestru czeków firmy, który znajduje się poniżej. Informacje znalezione w tym arkuszu będą dokładnie korelować z aktywnością na rachunku pieniężnym firmy w księdze głównej.

Należy również wziąć pod uwagę następujące dodatkowe informacje:

- Konto nr 5454 zostało wystawione w czerwcu, ale nie zostało rozliczone z bankiem do 2 lipca. Nie było żadnych innych nierozliczonych czeków ani żadnych depozytów w drodze na koniec czerwca.

- Transfer elektroniczny (EFT) z 11 lipca odnosi się do miesięcznego rachunku za media; Tackle Shop upoważnił dostawcę mediów do bezpośredniego przelewania środków na swoje konto każdego miesiąca.

- Tackle Shop jest optymistą, że odzyska pełną kwotę, w tym opłatę za usługę, na czeku NSF, który został im przekazany w ciągu miesiąca.

- Bank pobrał weksel w wysokości $5 000 dla Tackle Shop, plus 9% odsetek ($5 450).

- Firma rozliczająca karty kredytowe Tackle Shop przekazała środki w dniu 25 lipca; Tackle Shop otrzymał e-mail z powiadomieniem o tym księgowaniu i jednocześnie zaksięgował ten wpływ gotówki w dokumentacji księgowej.

- Sklep Tackle Shop dokonał depozytu w wysokości $3,565.93 pod koniec dnia 31 lipca 20X3.

- Końcowe saldo gotówkowe, według księgi głównej firmy, wynosiło $47,535.30.

Bądź świadomy, że przeprowadzenie udanego uzgodnienia bankowego wymaga starannego zwrócenia uwagi na każdy szczegół. Po zbadaniu wyciągu bankowego, rejestru czeków i dodatkowych informacji, należy przystąpić do weryfikacji każdego elementu w ramach (1) salda według wyciągu bankowego do prawidłowego salda środków pieniężnych oraz (2) salda według ewidencji firmy do prawidłowego salda środków pieniężnych.

Wyciąg bankowy

Rejestr czeków

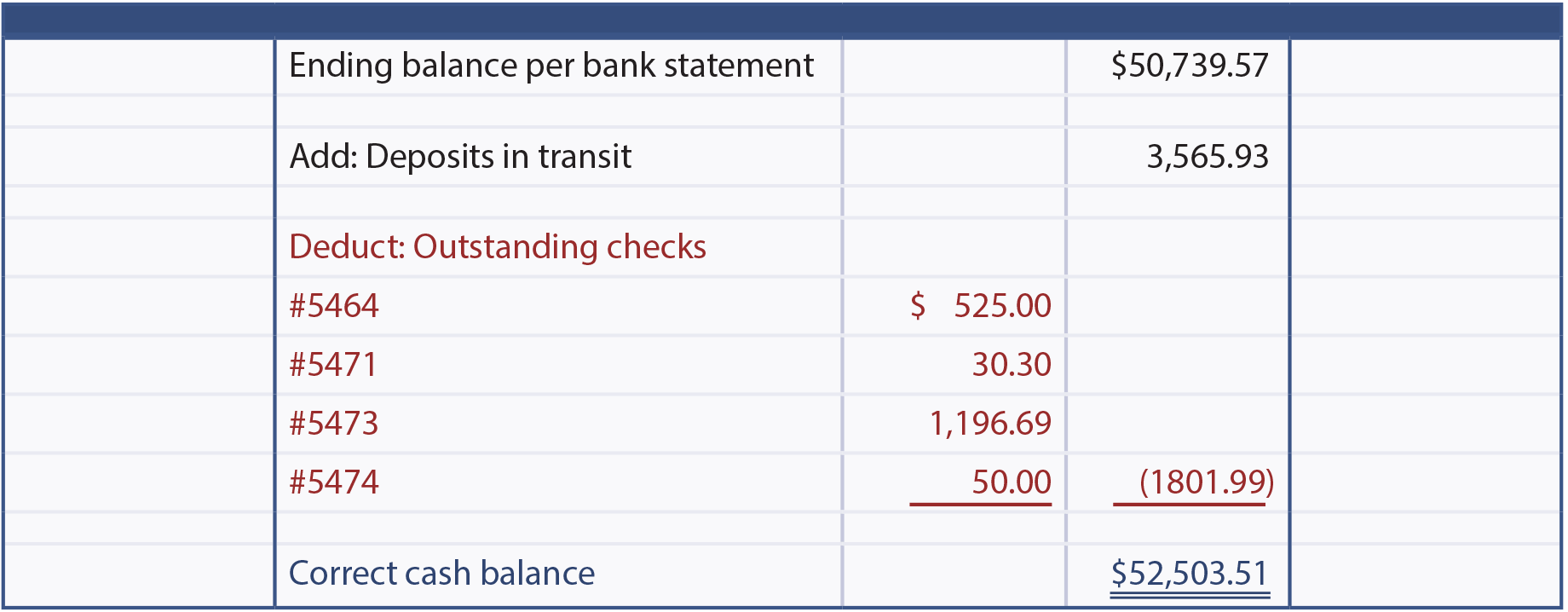

Poniżej przedstawiono lipcowe uzgodnienie salda z wyciągu bankowego z prawidłowym saldem gotówki.

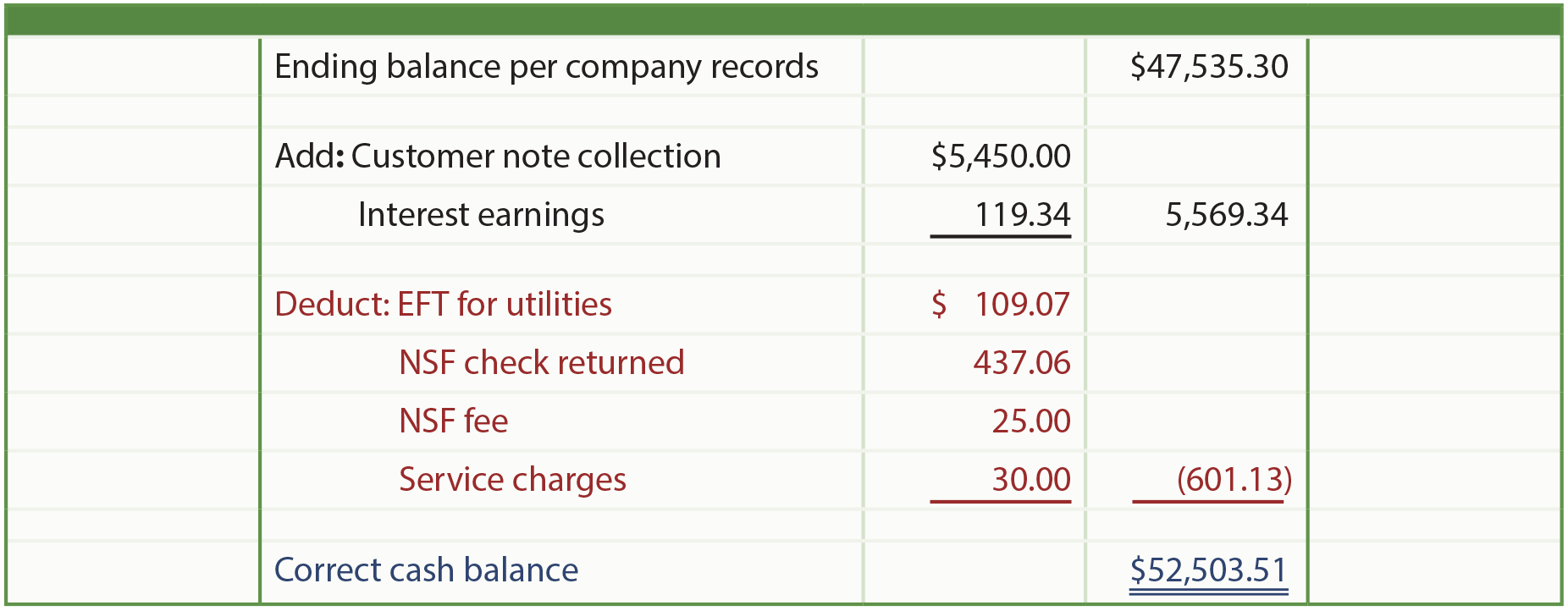

Poniżej przedstawiono uzgodnienie salda z ewidencji firmy z prawidłowym saldem gotówki. Uzgodnienie to spowoduje wprowadzenie różnych korekt do rachunku pieniężnego w księdze głównej spółki.

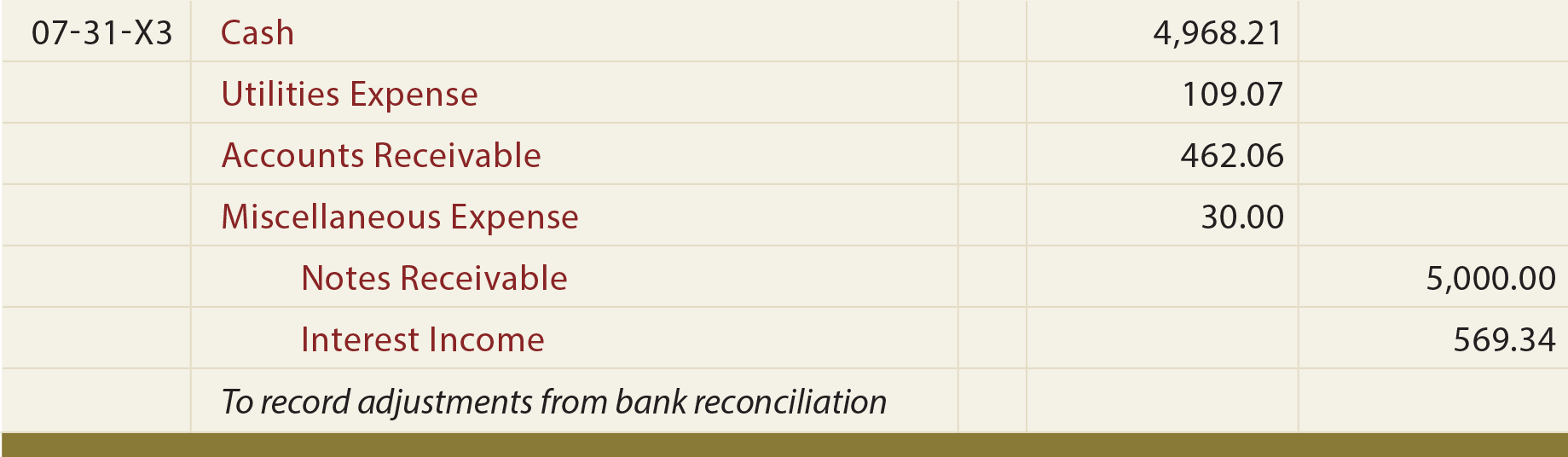

Zidentyfikowane pozycje spowodowały konieczność zwiększenia stanu środków pieniężnych o 4 968,21 USD (poprawny stan 52 503,51 USD pomniejszony o stan według ewidencji spółki wynoszący 47 535,30 USD). Należy zauważyć, że debet w wysokości 462,06 USD na koncie należności wskazuje, że The Tackle Shop będzie próbował odzyskać czek NSF i związaną z nim opłatę. Przychód z odsetek w wysokości $569.34 odzwierciedla ten zaksięgowany przez bank ($119.34) plus $450 z zebranej noty.

Ten przykład uzgadniania pokazuje znaczenie procesu, bez którego zapisy księgowe szybko stałyby się niewiarygodne.

Karty debetowe

Inny przykład pozycji, która może mieć wpływ na wyciąg bankowy, ale nie być jeszcze zarejestrowana w dokumentacji firmy, dotyczy korzystania z bankowych „kart debetowych”. Transakcja bankową kartą debetową jest odpowiednikiem elektronicznie wygenerowanego czeku, ale skutkuje niemal natychmiastową wypłatą środków. Takie wypłaty byłyby wykazywane indywidualnie na wyciągu bankowym.

Należy bardzo uważnie rejestrować każdą transakcję kartą debetową w ewidencji księgowej, a odpowiednie zatwierdzenie i dokumentacja mogą być problematyczne. Gdy używane są karty debetowe, proces uzgadniania jest często skomplikowany, ponieważ na wyciągu bankowym zostaną wykryte dodatkowe wypłaty, które nadal muszą być rejestrowane w dokumentacji firmy.

Dowód kasowy

Wiele firm przygotowuje uzgodnienie tak, jak na ilustracji. Jednak takie podejście pozostawia jedną lukę w procesie kontroli. Co by się stało, gdyby wyciąg bankowy zawierał czek na kwotę 5 000 USD wystawiony pracownikowi na początku miesiąca oraz depozyt w wysokości 5 000 USD złożony przez tego pracownika pod koniec miesiąca (a kwoty te nie zostały zarejestrowane w dokumentacji firmy)? Innymi słowy, pracownik zaciągnął nieautoryzowaną „pożyczkę” na jakiś czas. Uzgodnienie nie ujawniłoby tej nieuprawnionej aktywności, ponieważ salda końcowe są prawidłowe i zgodne. Aby przezwyciężyć to niedociągnięcie, niektóre firmy uzgadniają nie tylko salda początkowe i końcowe, ale także sumę czeków z wyciągu bankowego z sumą wypłat z ewidencji firmy oraz sumę depozytów z wyciągu bankowego z sumą wpływów na konta firmy. Jeżeli istnieje problem, sumy na wyciągu bankowym będą wyższe niż sumy w rejestrach firmy zarówno dla wpływów, jak i wypłat. Ta dodatkowa technika uzgadniania określana jest jako dowód kasowy. Jest ona wysoce zalecana, gdy ilość transakcji i kwota pieniędzy jest bardzo duża.

Nielegalne jest również „kiting”, który występuje, gdy ktoś otwiera wiele kont bankowych w różnych miejscach, a następnie przystępuje do wypisywania czeków na jednym koncie i wpłacania ich na inne. Z kolei na to konto wypisuje się czeki i deponuje je w jeszcze innym banku. I tak w kółko, i tak w kółko. Może się wydawać, że na każdym z kont bankowych znajdują się pieniądze, ale jest to złudzenie, ponieważ „pływają” tam liczne czeki, które uderzają w konta i je pomniejszają. Gdzieś w tym procesie sprawca dokonuje wypłaty gotówki, a następnie znika. Dlatego też często można spotkać się z zawiadomieniami banków, że zdeponowane środki nie mogą być wypłacone przez kilka dni. Takie ograniczenia mają na celu upewnienie się, że depozyt przejdzie przez bank, w którym został dokonany, zanim środki te zostaną uwolnione. Kiting jest skomplikowany i nielegalny. Ulepszone elektroniczne procedury rozliczeniowe przyjęte przez banki sprawiły, że kiting stał się o wiele trudniejszy do zrealizowania.