De handelsoorlog tussen de Verenigde Staten en China blijft een risicofactor voor de markt, zoals Michael Mackenzie opmerkte in de Financial Times van dit weekend (afbeelding via Binmei.Jp).

A “Strong Appetite” For Downside Protection

In zijn “Long View” column in de Financial Times van zaterdag (“Investors Ignore The Weaponization Of Tariffs At Their Peril” – paywalled here), merkte Michael Mackenzie op dat er nu een “strong appetite” is voor neerwaartse bescherming:

Lisa Shalett van Morgan Stanley Wealth Management merkt op dat “meer dan een derde van de bedrijven jaar-op-jaar winstdalingen heeft,” en waarschuwt: “Winst pullbacks van deze breedte in 2002 en 2009 vielen samen met bredere economische recessies.”

Niet verrassend, er blijft een sterke eetlust voor het kopen van verzekeringen in het komende jaar via aandelenopties, met één maatstaf voor de 12-maands vraag op een nieuw hoogtepunt voor het jaar en net verlegen van zijn recordpiek die eind 2017 werd gezet.

Voor lezers die op zoek zijn naar het kopen van verzekeringen voor hun eigen portefeuilles, laat ik hieronder een eenvoudige manier zien om dit te doen met behulp van puts op de SPDR S&P 500 ETF (SPY). Ik zal afsluiten door te wijzen op een nadeel van deze aanpak.

Bescherming van een aandelenportefeuille van $ 500k met SPY

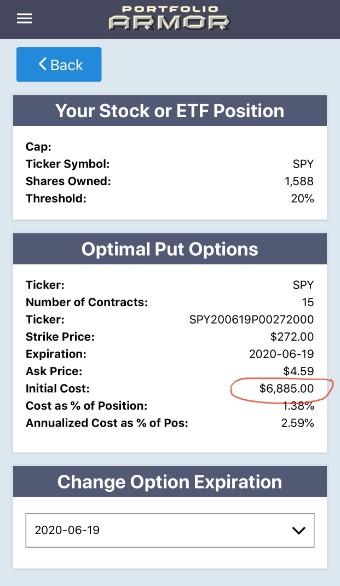

Hier is een eenvoudige manier om een aandelenportefeuille te beschermen tegen marktrisico’s met behulp van optimale, of minst dure, puts op SPY. In dit voorbeeld ga ik ervan uit dat uw portefeuille $ 500.000 waard is, dat deze nauw gecorreleerd is met SPY, dat u voldoende diversificatie in uw portefeuille heeft om u te beschermen tegen aandelenspecifiek risico, en dat u een daling van maximaal 20% in de komende maanden kunt tolereren (als u een kleinere risicotolerantie heeft, kunt u dezelfde aanpak gebruiken door een kleinere dalingsdrempel in te voeren; op dezelfde manier, als u een grotere of kleinere portefeuille heeft, kunt u stap 1 dienovereenkomstig aanpassen).

Stap 1

Deel $ 500.000 door de huidige prijs van SPY, die $ 314,87 was bij het sluiten van vrijdag, om 1.588 te krijgen (afgerond).

Stap 2

Scan naar de optimale, of minst dure, puts om te beschermen tegen een >20% daling van 1.588 aandelen SPY in de komende paar maanden (de schermafbeeldingen hieronder zijn via een hedging app, maar als u dit handmatig wilt doen, beschrijf ik dat proces hier).

Noteer de kosten hier: $6.885, of 1,38% van de waarde van de portefeuille, die conservatief is berekend op basis van de vraagprijs van de puts (in de praktijk kunt u vaak opties kopen tegen een prijs die tussen de bied- en laatprijs ligt).

Stap 3

Herrond het aantal SPY-aandelen af op de dichtstbijzijnde 100 en herhaal stap 2.

Merk op dat het in dit geval goedkoper was om af te ronden naar het dichtstbijzijnde ronde lot: De kosten bedroegen $4.416, wederom conservatief berekend, op de vraagprijs. Dat is ongeveer 0,88% van een portefeuille van $500.000.

Wrapping Up: A Drawback Of This Approach

Naast het tonen van dollar kosten en kosten als een percentage van de waarde van de positie, tonen de screen captures hierboven ook de geannualiseerde kosten als een percentage van de waarde van de positie. In het tweede, minder dure voorbeeld, is de kost op jaarbasis 1,65%. Een nadeel van deze benadering is dat deze kosten een rem zetten op het rendement van uw portefeuille als de markt blijft stijgen. Als uw portefeuille nauw gecorreleerd is met SPY, kunt u verwachten dat u de komende 12 maanden ongeveer 1,65% achterblijft, ervan uitgaande dat de markt in dat tijdsbestek stijgt, u nieuwe afdekkingen toevoegt met een vergelijkbare tijd tot expiratie net voordat deze aflopen, en de kosten vergelijkbaar zijn met wat u hier hebt betaald.

Generating Better Returns While Hedging

Dit artikel beschreef een manier om je tegen marktrisico’s in te dekken met puts op SPY, en merkte op dat uw rendement in een stijgende markt achter zal blijven bij SPY door uw kosten van afdekking. Om SPY te verslaan in een stijgende markt terwijl u hedging toepast, moet u namen bezitten die SPY kunnen outperformen. De top tien namen die ik sinds juni 2017 elke week in mijn Marketplace service heb gepresenteerd, hebben tot nu toe SPY met 2,52% op jaarbasis overtroffen, en kunnen allemaal op dezelfde manier worden afgedekt als ik SPY hierboven heb afgedekt. U kunt zich hier aanmelden voor een gratis proefversie van de dienst voor twee weken.

Disclosure: Ik/wij hebben geen posities in de genoemde aandelen, en geen plannen om posities in te nemen in de komende 72 uur. Ik heb dit artikel zelf geschreven, en het geeft mijn eigen mening weer. Ik ontvang hiervoor geen vergoeding (anders dan van Seeking Alpha). Ik heb geen zakelijke relatie met enig bedrijf waarvan de aandelen in dit artikel worden genoemd.