- Text

- Problems

- Goals Achievement

- Fill in the Blanks

- Multiple Choice

- Glossary

Een van de meest voorkomende procedures voor kascontrole is de bankreconciliatie. In het bedrijfsleven moet elk bankafschrift onmiddellijk worden aangesloten door een persoon die niet anderszins betrokken is bij de kasontvangsten en -uitgaven. De afstemming is nodig om fouten, onregelmatigheden en aanpassingen voor de kasrekening op te sporen. Als een onafhankelijk persoon de afstemming voorbereidt, helpt dat de scheiding van functies tot stand te brengen en schrikt het fraude af doordat ongeoorloofde handelingen niet meer mogelijk zijn.

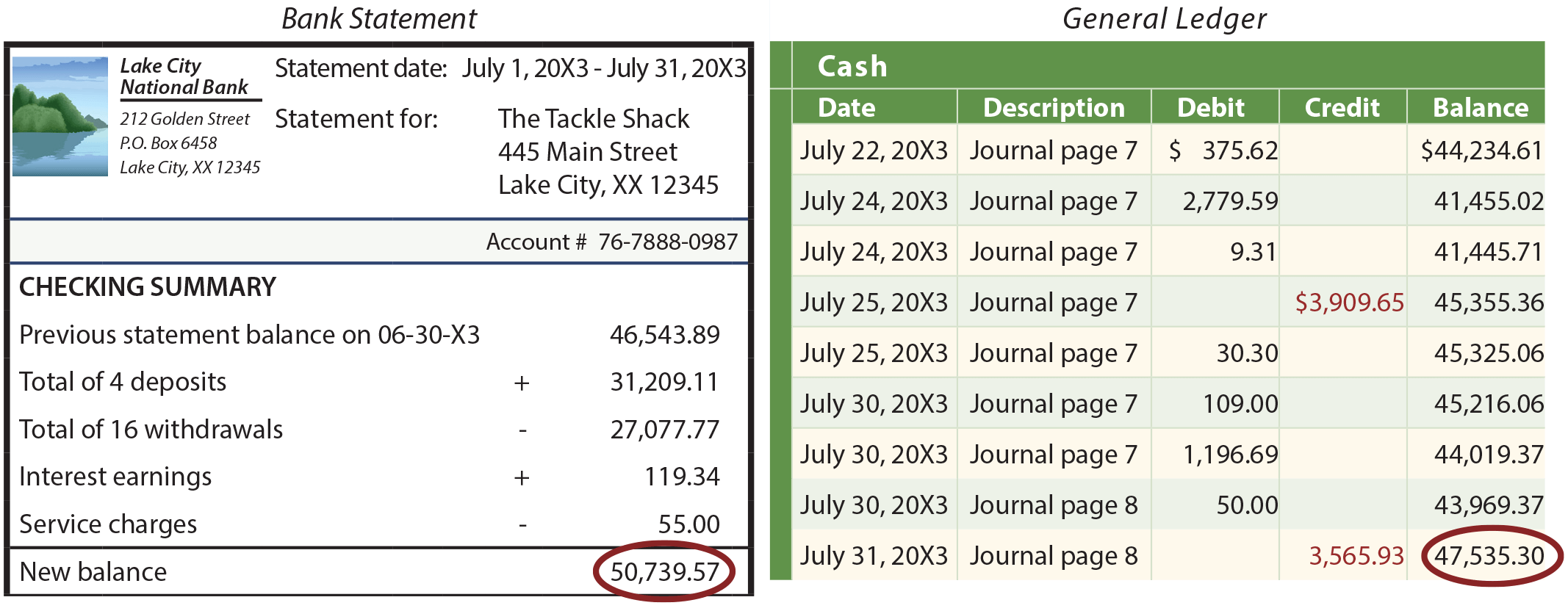

Er zijn veel verschillende formats voor het afstemmingsproces, maar ze bereiken allemaal hetzelfde doel. Bij de afstemming wordt het kasbedrag op het maandelijkse bankafschrift (het document dat van een bank wordt ontvangen en een overzicht geeft van stortingen en andere crediteringen, en cheques en andere debiteringen) vergeleken met het kasbedrag dat in het grootboek wordt vermeld. Deze twee saldi zullen vaak verschillen, zoals blijkt uit de volgende illustratie:

De verschillen worden veroorzaakt door posten die wel in de bedrijfsadministratie staan, maar nog niet door de bank zijn geboekt. Voorbeelden hiervan zijn stortingen onderweg (een ontvangstbewijs dat in de bedrijfsadministratie is opgenomen, maar nog niet door de bank is verwerkt) en uitstaande cheques (uitgeschreven cheques die nog niet door de bank zijn goedgekeurd). Andere verschillen hebben betrekking op posten die wel op het bankafschrift staan, maar niet door de onderneming zijn geboekt. Voorbeelden zijn niet-voldane cheques (NSF) (“hot” cheques die eerder zijn gestort, maar zijn geretourneerd wegens niet-betaling), servicekosten van de bank, te ontvangen nota’s (zoals een vordering op een rekening, maar meer “geformaliseerd”) die door de bank namens een bedrijf zijn geïnd, en rente-inkomsten.

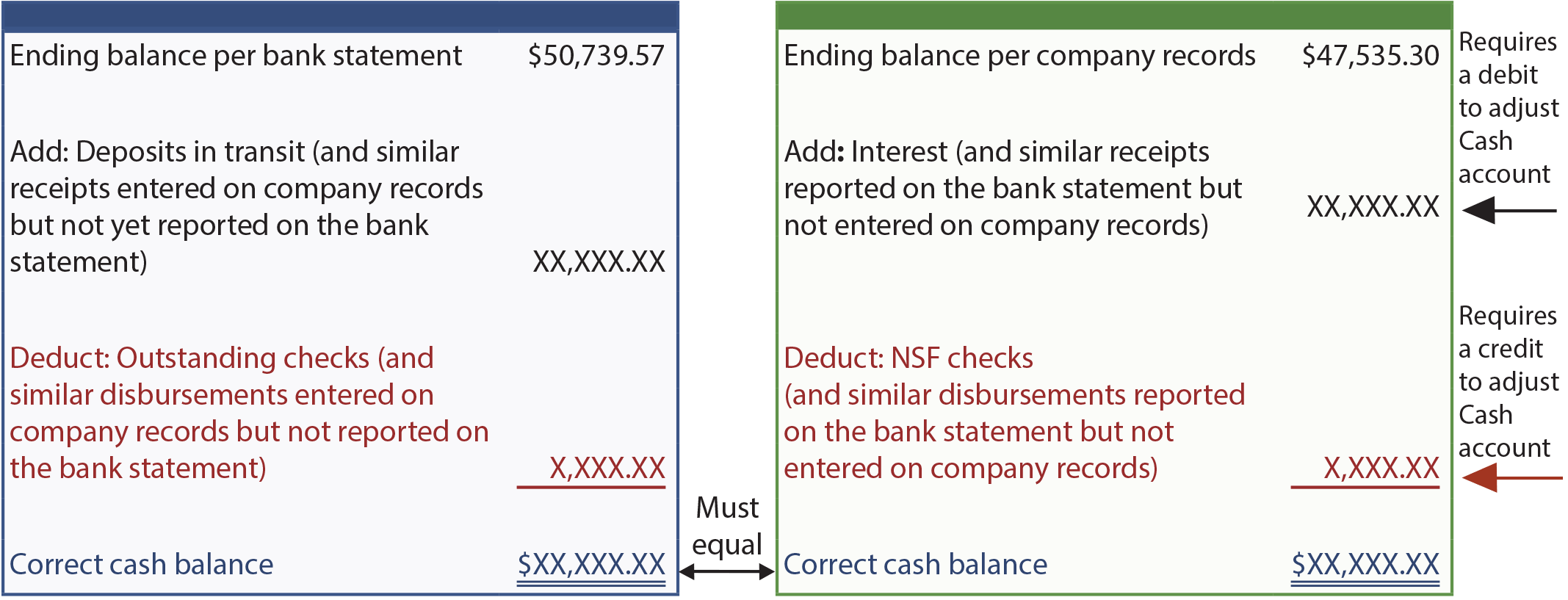

De volgende indeling is typerend voor een indeling die in het reconciliatieproces wordt gebruikt. Merk op dat het saldo volgens het bankafschrift wordt aangesloten met het “juiste” bedrag aan contanten; evenzo wordt het saldo volgens de bedrijfsadministratie aangesloten met het “juiste” bedrag. Deze bedragen moeten overeenstemmen. Zodra het juiste aangepaste kassaldo naar tevredenheid is berekend, moeten journaalposten worden opgesteld voor alle posten die zijn geïdentificeerd in de afstemming van het eindsaldo per bedrijfsadministratie met het juiste kassaldo. Deze boekingen dienen om de transacties en gebeurtenissen te registreren die van invloed zijn op de liquide middelen, maar die nog niet eerder in de journaalposten zijn opgenomen (bijvoorbeeld niet-gewaardeerde cheques, servicekosten van de bank, rente-inkomsten, enzovoort).

Voorbeeld

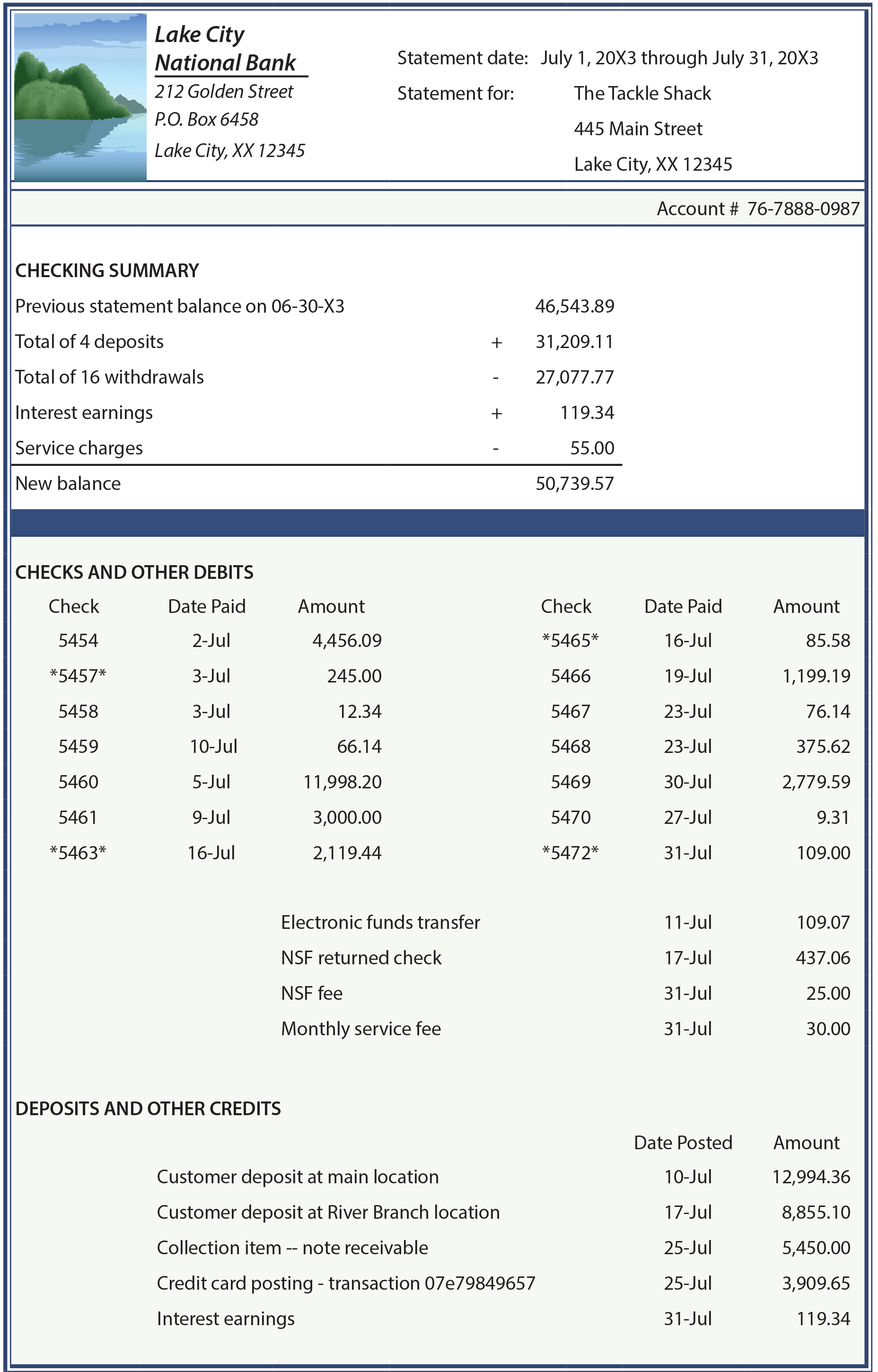

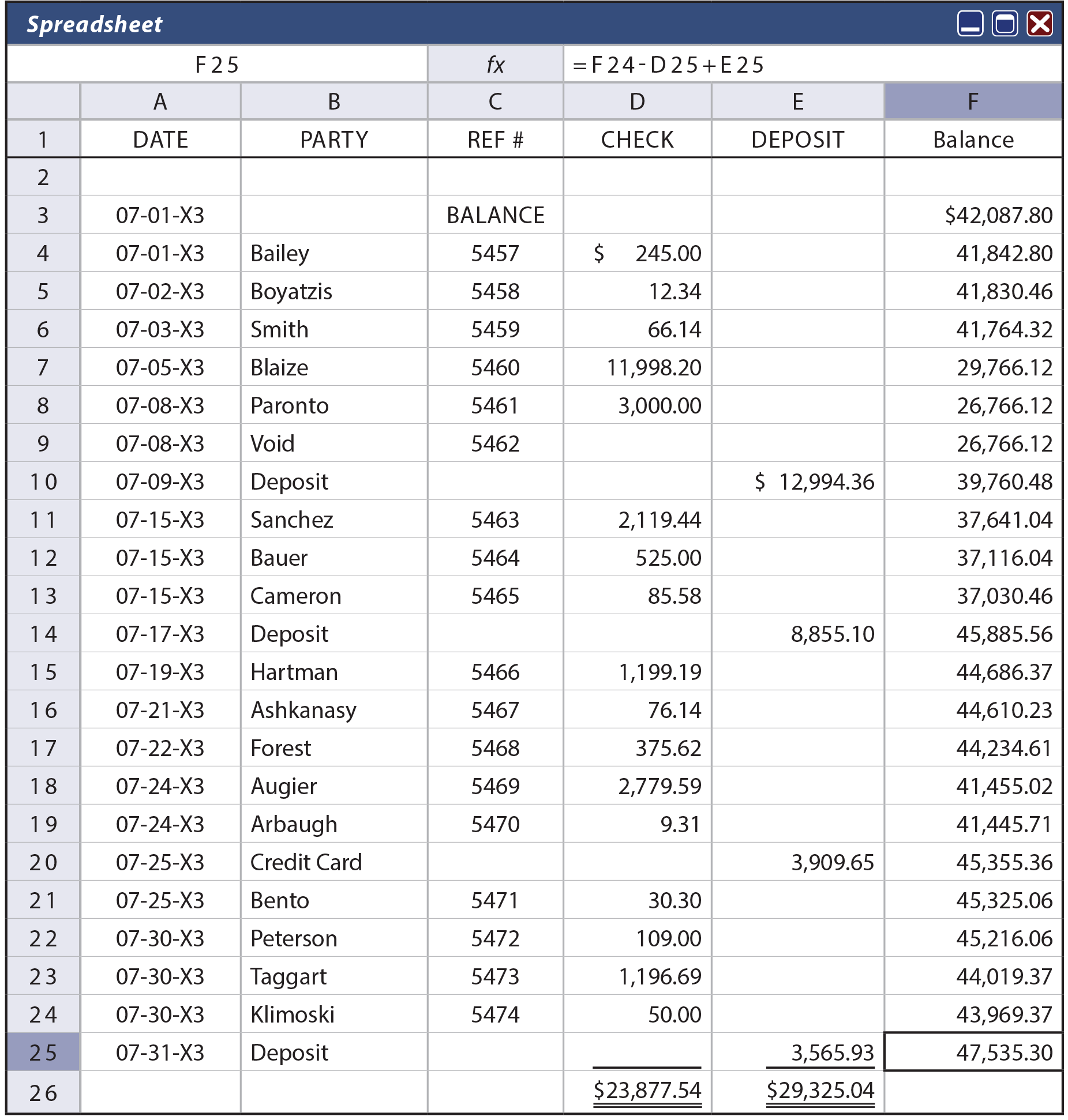

De volgende pagina’s bevatten een gedetailleerde illustratie van het proces van bankaansluitingen. Begin met het zorgvuldig doornemen van het bankafschrift voor The Tackle Shop dat hieronder staat. Kijk dan naar de spreadsheet met het chequeregister van het bedrijf dat volgt. De informatie op die spreadsheet zou precies correleren met de activiteit op de kasrekening van het bedrijf in het grootboek.

De volgende aanvullende informatie moet ook worden overwogen:

- Check # 5454 werd geschreven in juni, maar kwam pas op 2 juli vrij bij de bank. Er waren geen andere uitstaande cheques, en geen stortingen in transit aan het einde van juni.

- De EFT (elektronische overboeking) op 11 juli heeft betrekking op de maandelijkse nutsrekening; de Tackle Shop heeft het nutsbedrijf gemachtigd om zijn rekening elke maand rechtstreeks te tekenen.

- De Tackle Shop is optimistisch dat ze het volledige bedrag, inclusief de servicekosten, zullen terugvorderen op de NSF-cheque die in de loop van de maand aan hen werd gegeven.

- De bank incasseerde een nota van $ 5.000 voor The Tackle Shop, plus 9% rente ($ 5.450).

- The Tackle Shop’s creditcard clearing bedrijf overgemaakt fondsen op 25 juli; de Tackle Shop ontving een e-mail notificatie van deze boeking en tegelijkertijd gejournaliseerd deze contante ontvangst in de boekhouding.

- De Tackle Shop maakte de storting van $ 3.565,93 laat op de dag op 31 juli 20X3.

- Het eindsaldo in contanten, volgens het grootboek van het bedrijf, was $ 47.535,30.

Wees u ervan bewust dat het uitvoeren van een succesvolle bankreconciliatie zorgvuldige aandacht voor elk detail vereist. Na onderzoek van het bankafschrift, chequeregister, en aanvullende informatie, ga verder met het verifiëren van elke component binnen (1) het saldo per bankafschrift naar het juiste kassaldo en (2) het saldo per bedrijfsadministratie naar het juiste kassaldo.

Bankafschrift

Check Register

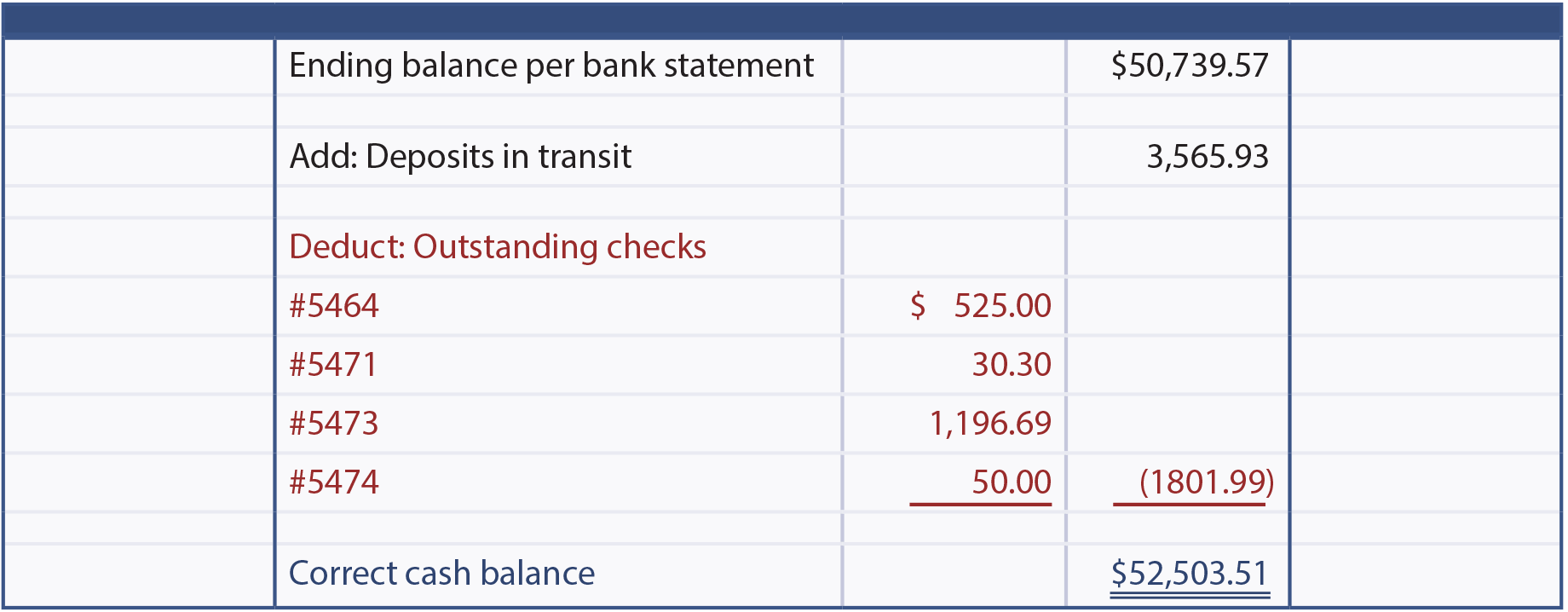

Hieronder volgt de aansluiting in juli van het saldo per bankafschrift op het juiste kassaldo.

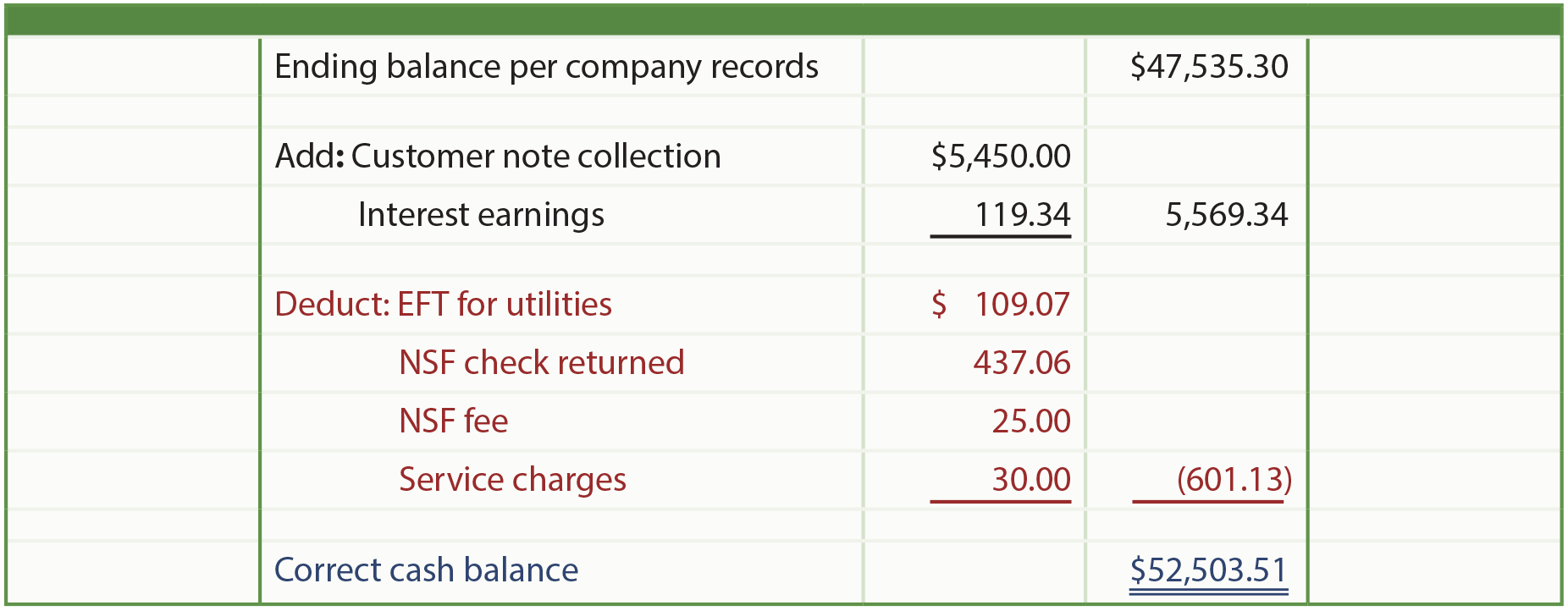

De aansluiting van het saldo per bedrijfsadministratie op het juiste kassaldo wordt hieronder weergegeven. Deze afstemming zal leiden tot diverse aanpassingen van de kasrekening in het grootboek van de onderneming.

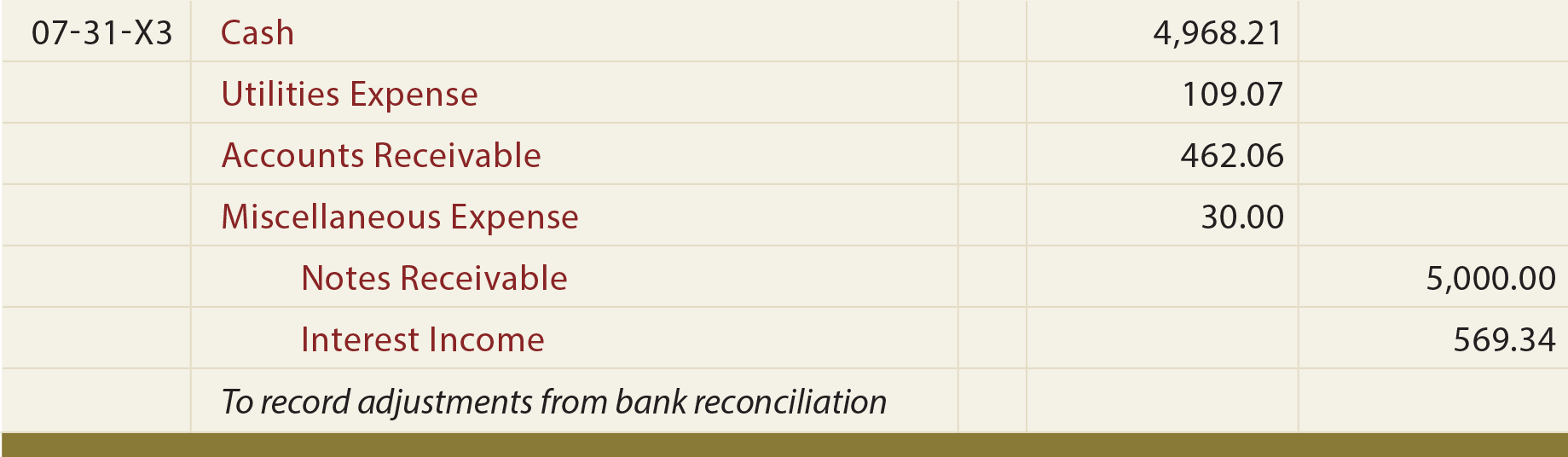

De geïdentificeerde posten maakten een verhoging van de kas met $4.968,21 noodzakelijk (het juiste saldo van $52.503,51, verminderd met het saldo volgens de bedrijfsadministratie van $47.535,30). Merk op dat het debet van $462,06 aan Accounts Receivable aangeeft dat The Tackle Shop gaat proberen te innen op de NSF cheque en gerelateerde kosten. De rente-inkomsten van $ 569,34 geven de door de bank geboekte rente weer ($ 119,34) plus de $ 450 op de geïnde cheque.

Dit afstemmingsvoorbeeld toont het belang aan van het proces, zonder hetwelk de boekhouding snel onbetrouwbaar zou worden.

Debit Cards

Een ander voorbeeld van een post die van invloed kan zijn op het bankafschrift, maar nog niet in de bedrijfsadministratie is opgenomen, betreft het gebruik van bank-“debit cards”. Een bank debetkaart transactie is gelijkwaardig aan een elektronisch gegenereerde cheque, maar het resulteert in een bijna onmiddellijke opname van fondsen. Dergelijke opnames zouden afzonderlijk op het bankafschrift worden vermeld.

Er is grote zorgvuldigheid nodig om elke debetkaarttransactie in de boekhouding op te nemen, en passende goedkeuring en documentatie kunnen problematisch zijn. Bij gebruik van debetkaarten is het reconciliatieproces vaak ingewikkeld, omdat op het bankafschrift extra opnames worden ontdekt die nog in de bedrijfsadministratie moeten worden opgenomen.

Proof of Cash

Veel bedrijven bereiden een reconciliatie voor zoals die is geïllustreerd. Maar deze aanpak laat een gapend gat in het controleproces. Wat als het bankafschrift een cheque van $5.000 voor een werknemer aan het begin van de maand bevat, en een storting van $5.000 door die werknemer aan het eind van de maand (en deze bedragen niet in de bedrijfsadministratie zijn opgenomen)? Met andere woorden, de werknemer heeft een tijdje een ongeoorloofde “lening” afgesloten. De reconciliatie zou deze ongeoorloofde activiteit niet aan het licht brengen omdat de eindsaldi correct en in overeenstemming zijn. Om deze tekortkoming te verhelpen, zullen sommige bedrijven niet alleen de begin- en eindsaldi met elkaar in overeenstemming brengen, maar ook het totaal van de cheques op het bankafschrift met het totaal van de uitbetalingen op de bedrijfsrekeningen, en het totaal van de stortingen op het bankafschrift met het totaal van de ontvangsten op de bedrijfsrekeningen. Als er een probleem is, zullen de totalen op het bankafschrift hoger zijn dan de totalen in de bedrijfsadministratie, zowel voor ontvangsten als voor uitbetalingen. Deze toegevoegde reconciliatietechniek wordt een “proof of cash” genoemd. Het wordt sterk aanbevolen wanneer het volume van de transacties en het bedrag in kwestie zeer groot is.

Ook illegaal is “kiting”, wat gebeurt wanneer iemand talrijke bankrekeningen opent op verschillende plaatsen en dan cheques uitschrijft op één rekening en ze op een andere stort. Op hun beurt worden op die rekening cheques uitgeschreven en op weer een andere bank gestort. En, steeds weer opnieuw. Elk van de bankrekeningen lijkt geld te hebben, maar dat is een illusie, want er “zweven” talloze cheques rond die de rekeningen zullen raken en verminderen. Ergens in het proces maakt de dader een geldopname en verdwijnt dan. Daarom zie je vaak berichten van banken dat gestort geld gedurende enkele dagen niet kan worden opgenomen. Dergelijke beperkingen zijn bedoeld om ervoor te zorgen dat een deposito de bank waarop het is gestort goed doorkomt voordat het geld wordt vrijgegeven. Kiting is complex en illegaal. Verbeterde elektronische verrekeningsprocedures die door banken zijn vastgesteld, hebben kiting veel moeilijker gemaakt.