Războiul comercial dintre Statele Unite și China continuă să fie un factor de risc pentru piață, după cum a remarcat Michael Mackenzie în Financial Times din acest weekend (imagine via Binmei.Jp).

Un „apetit puternic” pentru protecția împotriva scăderii

În rubrica sa „Long View” din Financial Times de sâmbătă („Investors Ignore The Weaponization Of Tariffs At Their Peril” – paywalled here), Michael Mackenzie a remarcat că există acum un „apetit puternic” pentru protecția împotriva scăderii:

Lisa Shalett de la Morgan Stanley Wealth Management observă că „mai mult de o treime dintre companii au contracții ale câștigurilor de la un an la altul” și avertizează: „Retrageri ale profiturilor de această amploare în 2002 și 2009 au coincis cu recesiuni economice mai ample.”

Nu este surprinzător faptul că există în continuare un apetit puternic pentru cumpărarea de asigurări în următorul an prin intermediul opțiunilor pe acțiuni, cu o măsură a cererii pe 12 luni la un nou maxim pentru acest an și la mică distanță de maximul său record stabilit la sfârșitul anului 2017.

Pentru cititorii care doresc să cumpere asigurări pentru propriile portofolii, prezint mai jos o modalitate simplă de a face acest lucru folosind opțiuni de vânzare pe SPDR S&P 500 ETF (SPY). Voi încheia prin a sublinia un dezavantaj al acestei abordări.

Protejarea unui portofoliu de acțiuni de 500.000 de dolari cu SPY

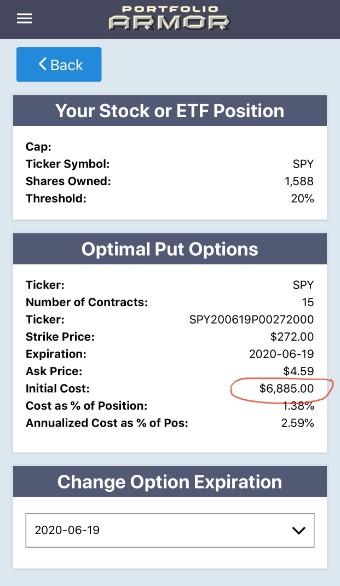

Iată o modalitate simplă de a proteja un portofoliu de acțiuni împotriva riscului de piață folosind opțiuni de vânzare optime, sau cel mai puțin costisitoare, pe SPY. În scopul acestui exemplu, voi presupune că portofoliul dvs. valorează 500.000 de dolari, că este strâns corelat cu SPY, că aveți suficientă diversificare în cadrul acestuia pentru a vă proteja împotriva riscului specific acțiunilor și că puteți tolera o scădere de până la 20% în următoarele câteva luni (dacă aveți o toleranță la risc mai mică, puteți utiliza aceeași abordare introducând un prag de scădere mai mic; în mod similar, dacă aveți un portofoliu mai mare sau mai mic, puteți ajusta Pasul 1 în consecință).

Pasul 1

Divizați 500.000 de dolari la prețul actual al SPY, care a fost de 314,87 dolari la închiderea de vineri, pentru a obține 1.588 (rotunjit).

Pasul 2

Cercetați variantele optime, sau cele mai puțin costisitoare, de vânzare pentru a vă proteja împotriva unei scăderi de >20% a 1.588 de acțiuni SPY în următoarele câteva luni (capturile de ecran de mai jos sunt realizate prin intermediul unei aplicații de hedging, dar dacă doriți să faceți acest lucru manual, am descris acest proces aici).

Rețineți costul aici: 6.885 de dolari, sau 1,38% din valoarea portofoliului, care a fost calculat în mod conservator, folosind prețul de vânzare al opțiunilor de vânzare (în practică, puteți cumpăra adesea opțiuni la un anumit preț între prețul de cumpărare și cel de vânzare).

Pasul 3

Arunghiați numărul de acțiuni SPY la cea mai apropiată 100 și repetați pasul 2.

Rețineți că, în acest caz, a fost mai ieftin să vă acoperiți rotunjind la cel mai apropiat lot rotund: Costul a fost de 4.416 dolari, calculat din nou în mod conservator, la cerere. Aceasta reprezintă aproximativ 0,88% dintr-un portofoliu de 500.000 de dolari.

Încheiere: Un dezavantaj al acestei abordări

În plus față de afișarea costului în dolari și a costului ca procent din valoarea poziției, capturile de ecran de mai sus arată și costul anualizat ca procent din valoarea poziției. În cel de-al doilea exemplu, mai puțin costisitor, acel cost anualizat este de 1,65%. Un dezavantaj al acestei abordări este că acest cost va acționa ca o piedică asupra randamentelor portofoliului dumneavoastră dacă piața continuă să crească. Dacă portofoliul dvs. este strâns corelat cu SPY, vă puteți aștepta să rămâneți în urma acestuia cu aproximativ 1,65% în următoarele 12 luni, presupunând că piața urcă în acest interval de timp, că adăugați noi acoperiri cu o durată similară până la expirare chiar înainte ca acestea să expire, iar costul este similar cu cel pe care l-ați plătit aici.

Generarea unor randamente mai bune în timp ce vă acoperiți

Acest articol a descris o modalitate de a vă acoperi împotriva riscului de piață folosind opțiuni de vânzare pe SPY și a remarcat faptul că randamentele dvs. într-o piață în creștere vor fi în urma SPY cu costul de acoperire. Pentru a învinge SPY pe o piață ascendentă în timp ce vă acoperiți, trebuie să dețineți nume care pot depăși performanța SPY. Primele zece nume pe care le-am prezentat în serviciul meu Marketplace în fiecare săptămână din iunie 2017 au depășit SPY cu 2,52% anualizat până acum, și toate pot fi acoperite în același mod în care am acoperit SPY mai sus. Vă puteți înscrie pentru o perioadă de probă gratuită de două săptămâni la acest serviciu aici.

Dezvăluire: Nu am/avem poziții în niciunul dintre stocurile menționate și nu intenționez să inițiez nicio poziție în următoarele 72 de ore. Am scris eu însumi acest articol și el exprimă propriile mele opinii. Nu primesc nicio compensație pentru el (alta decât de la Seeking Alpha). Nu am nicio relație de afaceri cu nicio companie ale cărei acțiuni sunt menționate în acest articol.

.