- テキスト

- 問題

- 目標達成

- 穴埋め

- 複数選択

- 用語集

キャッシュコントロール手順の中で最もよく見られるのが銀行の調整作業である。 ビジネスにおいては、すべての銀行取引明細書は、現金出納業務に関与していない者が速やかに照合する必要があります。 調整表は、現金勘定における誤り、不正、調整などを確認するために必要である。 独立した人が調整表を作成することで、職務の分離を確立し、不正行為に共謀を要求することで不正を抑止します。

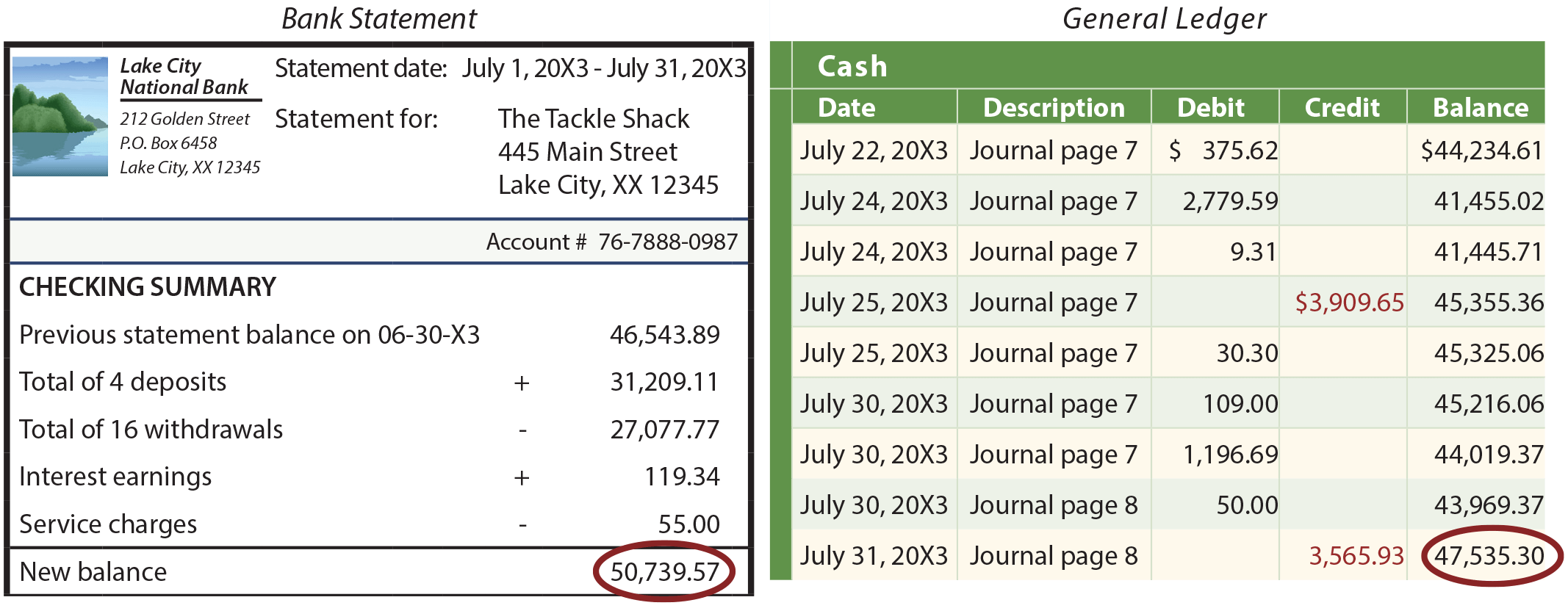

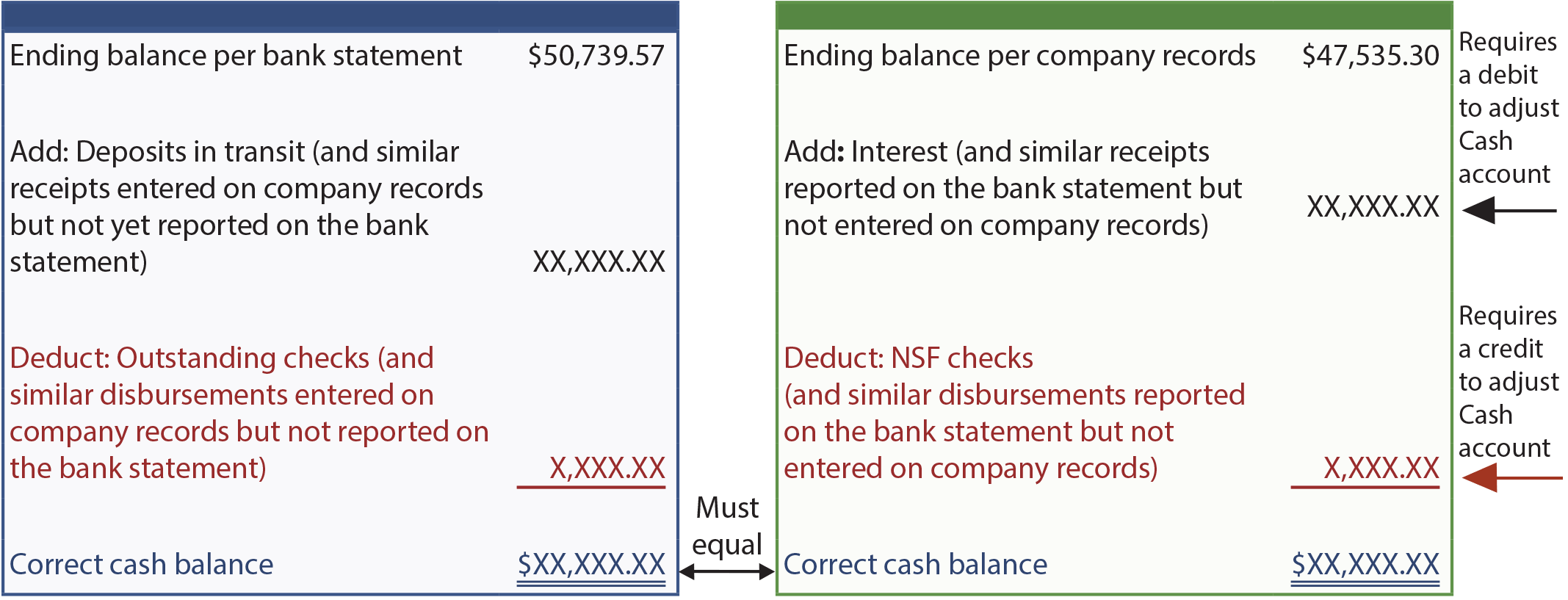

調整表のプロセスには多くの異なる形式がありますが、それらはすべて同じ目的を達成します。 照合は、毎月の銀行明細書(銀行から受け取った、預金などの貸方、小切手などの借方をまとめた書類)に記載されている現金の額と総勘定元帳に計上されている現金の額を比較する。 この2つの残高は、次の図のように異なることがよくあります:

この違いは、会社の記録には反映されているが銀行にはまだ記録されていない項目によって発生します。 例えば、通過中の預金(会社の記録に入力されているが、銀行で処理されていない領収書)や未払い小切手(書かれた小切手が銀行で決済されていない)などがあります。 その他の差異は、銀行取引明細書に記載されているが、会社で記録されていない項目に関するものである。 たとえば、NSF(non-sufficient funds)小切手(以前に入金されたが、未払いにより返却された「ホット」小切手)、銀行サービス料、受取手形(売掛金に似ているが、より「正式」なもの)、利息収益などがあります。 銀行明細書ごとの残高は、現金の「正しい」金額と照合されることに注意してください。同様に、会社の記録ごとの残高は、「正しい」金額と照合されます。 これらの金額は一致しなければならない。 正しい現金残高が計算できたら、会社の記録による期末残高と正しい現金残高の調整で特定されたすべての項目について、仕訳を作成する必要があります。 これらの項目は、現金に影響を与えるが、以前には仕訳されていない取引や事象(NSFチェック、銀行サービス料、受取利息など)を記録する役割を果たします。

例

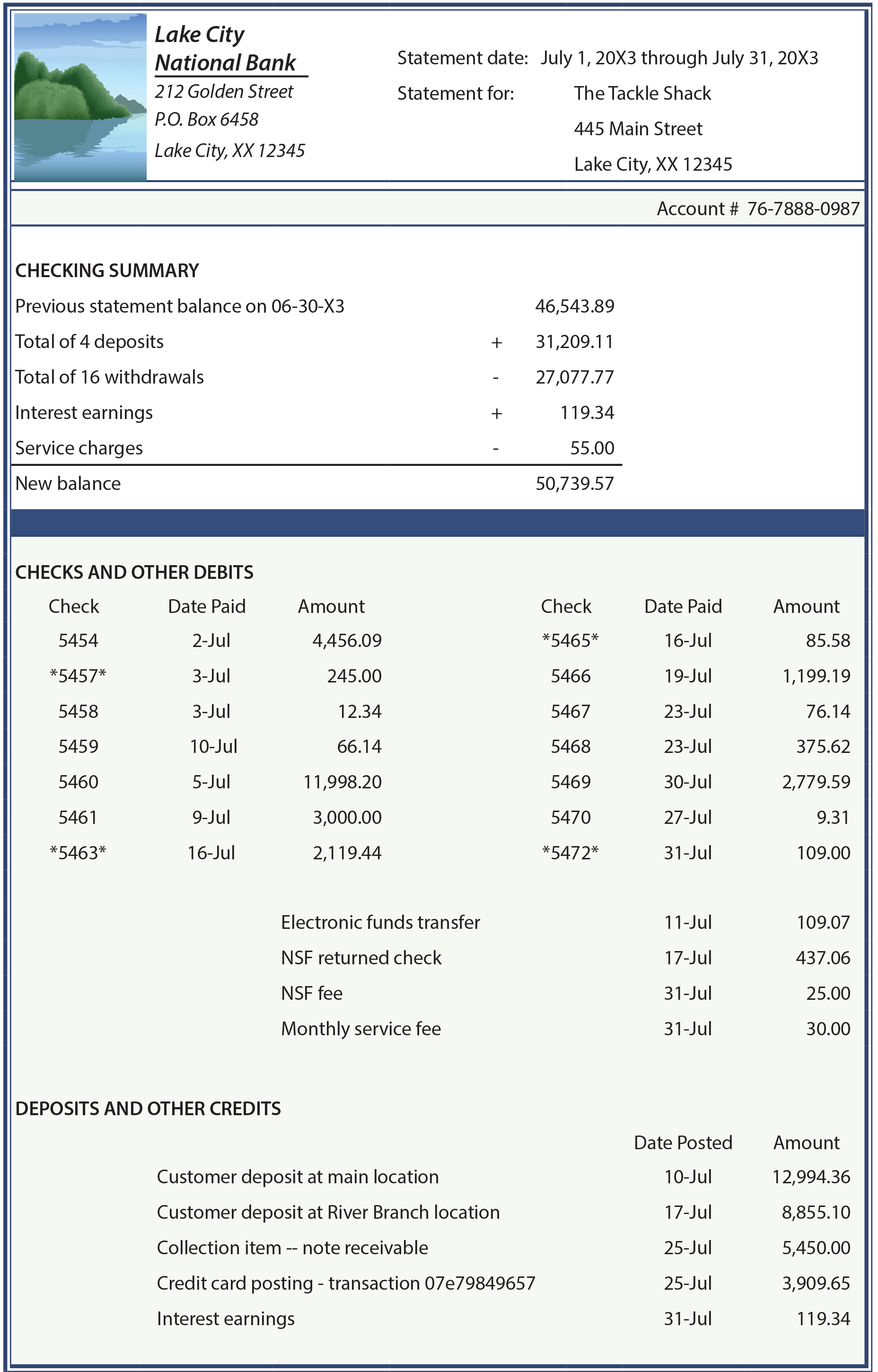

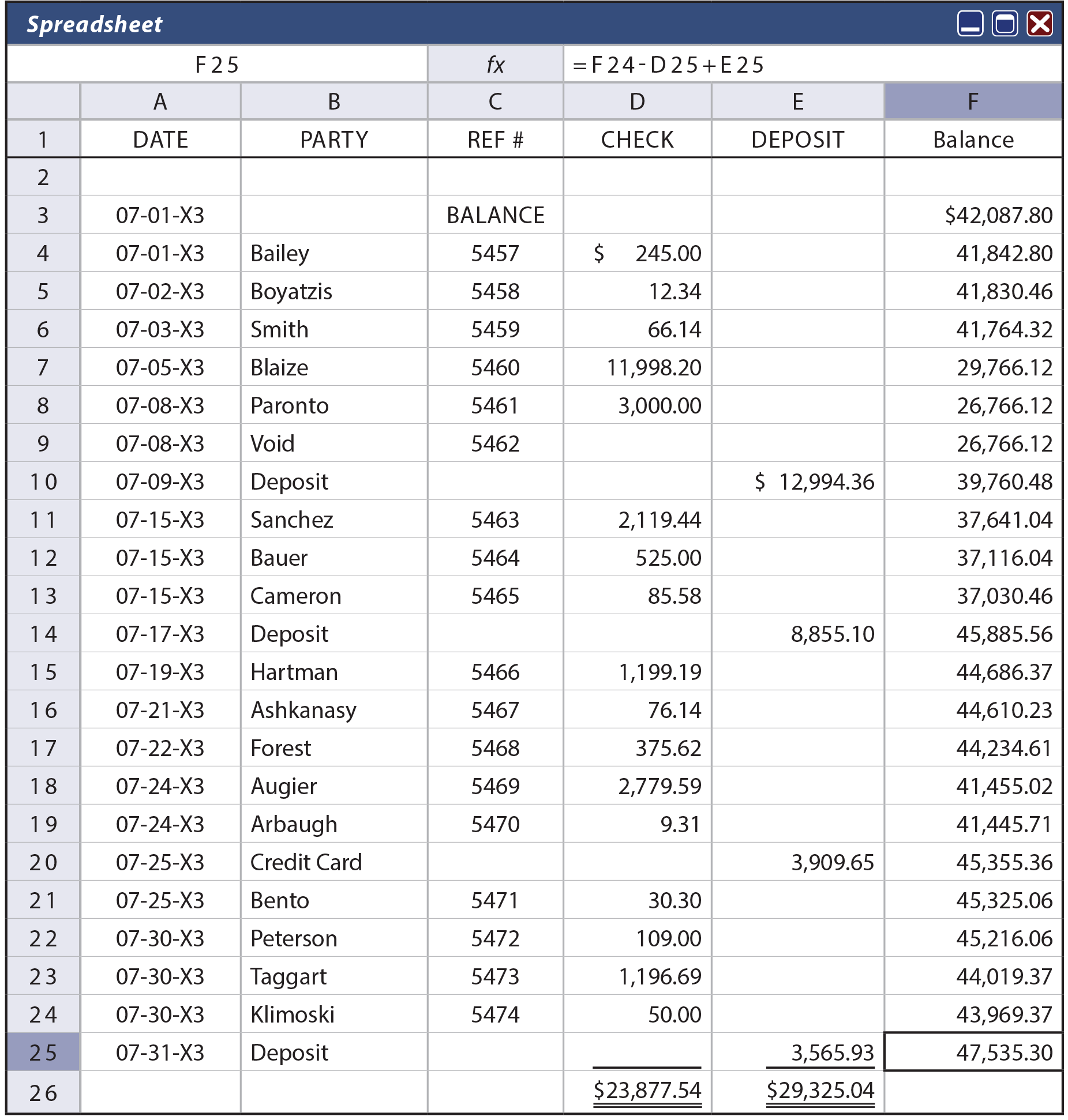

次のページには、銀行照合プロセスの詳しい図解を掲載します。 まず、以下のタックルショップの銀行明細を注意深く見てください。 次に、この会社の小切手帳のスプレッドシートを見てください。

- 小切手#5454は6月に書かれましたが、7月2日まで銀行を通過しませんでした。 6月末には、他の未処理の小切手はなく、通過中の預金もありませんでした。

- 7月11日のEFT(電子送金)は、毎月の公共料金請求書に関するもので、タックルショップは、毎月直接口座に請求する権限を与えました。

- タックルショップは、その月に渡されたNSFチェックについて、サービス料を含めて全額回収できると楽観視しています。

- 銀行はThe Tackle Shopのために5,000ドルの手形と9%の利息(5,450ドル)を回収しました。

- Tackleショップのクレジットカード決済会社は7月25日に送金を行いました。Tackleショップはこの計上についてEメールで通知を受け、同時に会計記録にこの現金受領を仕訳ました。

- タックルショップは20X3年7月31日の深夜に$3,565.93を入金しました。

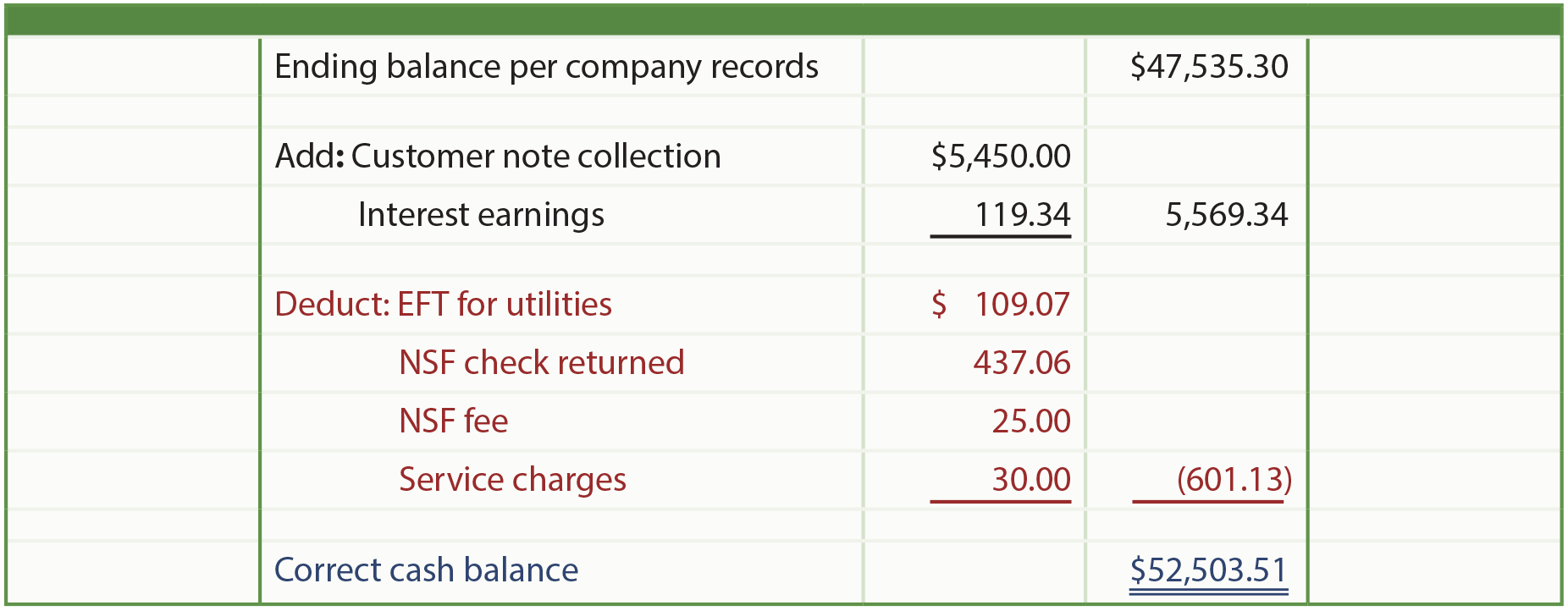

- 会社の総勘定元帳による期末現金残高は$47,535.30でした。

銀行照合を行うにはあらゆる細部に注意する必要があることを知っていてください。 銀行明細書、小切手帳、および追加情報を調査した後、(1)銀行明細書ごとの残高と正しい現金残高、(2)会社の記録ごとの残高と正しい現金残高の各要素を検証していきます。

Bank Statement

Check Register

以下は、7月の銀行残高と正しい現金残高の照合結果です。

特定した項目により、現金を4,968.21ドル増やす必要がありました(正しい残高52,503.51ドルから会社の記録による残高47,535.30ドルを差し引いたもの)。 売掛金への462.06ドルの引き落としは、タックルショップがNSF小切手および関連費用を回収しようとしていることを示しています。 569.34ドルの受取利息は、銀行が計上した利息(119.34ドル)と回収した手形の利息450ドルを反映しています。

Debit Cards

Bank Statement に影響を与えうるが、会社の記録にはまだ記録されていない項目のもう一つの例は、銀行の「デビットカード」の使用に関するものです。 銀行のデビットカード取引は、電子的に生成された小切手と同等ですが、ほぼ即座に資金が引き出される結果となります。 そのような引き出しは、個別に銀行明細に記載されます。

各デビットカード取引を会計記録に記録するには細心の注意が必要で、適切な承認と文書化が問題になることがあります。 デビットカードが使用されている場合、会社の記録に記録する必要がある追加の引き出しが銀行明細で発見されるため、照合プロセスが複雑になりがちです。

Proof of Cash

多くの企業は、図のような照合書を作成します。 しかし、この方法では、管理プロセスに一つの穴があいてしまいます。 月初に従業員に5,000ドルの小切手を渡し、月末にその従業員から5,000ドルの入金が銀行明細に含まれていたとしたらどうだろう(そしてこれらの金額は会社の記録には残されていない)。 つまり、その従業員は、しばらくの間、不正な「貸し付け」を受けていたことになります。 この場合、期末残高が正しく一致しているため、照合ではこのような不正な行為は明らかにならない。 この欠陥を克服するために、一部の企業は、開始残高と終了残高だけでなく、銀行明細書ごとの小切手合計と会社記録ごとの支出合計、銀行明細書ごとの預金合計と会社勘定ごとの受取合計を照合している。 問題がある場合、銀行明細の合計が、会社の記録上の出入金の合計を上回ることになる。 このような照合方法は、現金の証明と呼ばれている。

また、様々な場所に多数の銀行口座を開設し、ある口座で小切手を書き、それを別の口座に預ける「キッティング」も違法です。 今度は、その口座に小切手を書き、さらに別の銀行に預けるのです。 そして、何度も何度も繰り返される。 それぞれの銀行口座にはお金があるように見えるかもしれないが、それは錯覚である。なぜなら、無数の小切手が「浮遊」しており、それが口座にぶつかっては減っていくからである。 その過程で、犯人は現金を引き出し、姿を消す。 そのため、「数日間は預けた資金を引き出せない」という銀行のお知らせをよく目にする。 このような制限は、その資金を放出する前に、預金が引き出された銀行をクリアすることを確認するためのものである。 キッティングは複雑であり、違法である。 銀行が採用した電子決済手続きの強化により、キッティングははるかに難しくなっている

。