La guerre commerciale entre les États-Unis et la Chine continue d’être un facteur de risque pour le marché, comme le note Michael Mackenzie dans le Financial Times de ce week-end (image via Binmei.Jp).

Un « fort appétit » pour la protection à la baisse

Dans sa chronique « Long View » du Financial Times de samedi (« Investors Ignore The Weaponization Of Tariffs At Their Peril » – paywalled ici), Michael Mackenzie a noté qu’il y avait un « fort appétit » pour la protection à la baisse maintenant :

Lisa Shalett, de Morgan Stanley Wealth Management, note que « plus d’un tiers des sociétés ont des contractions des bénéfices d’une année sur l’autre », et met en garde : « Les retraits de bénéfices de cette ampleur en 2002 et 2009 ont coïncidé avec des récessions économiques plus larges. »

Non surprenant, il reste un fort appétit pour l’achat d’assurance au cours de l’année prochaine via des options sur actions, avec une mesure de la demande à 12 mois à un nouveau sommet pour l’année et juste à côté de son sommet record établi à la fin de 2017.

Pour les lecteurs qui cherchent à acheter de l’assurance pour leurs propres portefeuilles, je montre une façon simple de le faire en utilisant des options de vente sur le SPDR S&P 500 ETF (SPY) ci-dessous. Je terminerai en soulignant un inconvénient de cette approche.

Protection d’un portefeuille d’actions de 500k $ avec SPY

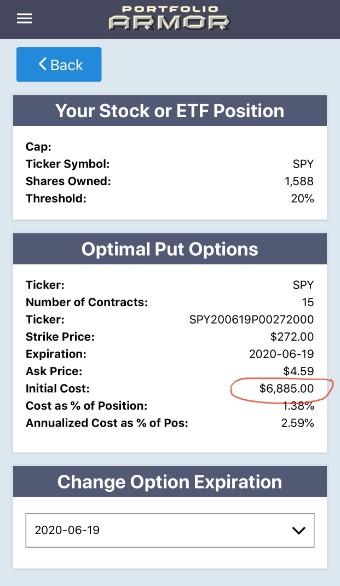

Voici une façon simple de protéger un portefeuille d’actions contre le risque de marché en utilisant des options de vente optimales, ou les moins chères, sur SPY. Pour les besoins de cet exemple, je supposerai que votre portefeuille vaut 500 000 $, qu’il est étroitement corrélé avec SPY, que vous avez suffisamment de diversification en son sein pour vous protéger contre le risque spécifique aux actions, et que vous pouvez tolérer une baisse allant jusqu’à 20 % au cours des prochains mois (si votre tolérance au risque est plus faible, vous pouvez utiliser la même approche en entrant un seuil de baisse plus petit ; de même, si vous avez un portefeuille plus ou moins important, vous pouvez ajuster l’étape 1 en conséquence).

Étape 1

Diviser 500 000 $ par le prix actuel du SPY, qui était de 314,87 $ à la clôture de vendredi, pour obtenir 1 588 (arrondi).

Étape 2

Recherche des options de vente optimales, ou les moins chères, pour se protéger contre une baisse de >20% de 1 588 actions de SPY au cours des quelques mois à venir (les captures d’écran ci-dessous se font via une application de couverture, mais si vous souhaitez le faire manuellement, j’ai décrit ce processus ici).

Notez le coût ici : 6 885 $, soit 1,38 % de la valeur du portefeuille, qui a été calculé de manière conservatrice, en utilisant le prix vendeur des options de vente (en pratique, vous pouvez souvent acheter des options à un certain prix entre les prix acheteur et vendeur).

Etape 3

Arrondir le nombre d’actions SPY à la centaine la plus proche et répéter l’étape 2.

Notez que, dans ce cas, il était moins cher de se couvrir en arrondissant à la centaine la plus proche : Le coût a été de 4 416 $, calculé de façon conservatrice encore une fois, à l’ask. Cela représente environ 0,88 % d’un portefeuille de 500 000 $.

La conclusion : Un inconvénient de cette approche

En plus de montrer le coût en dollars et le coût en pourcentage de la valeur de la position, les captures d’écran ci-dessus montrent également le coût annualisé en pourcentage de la valeur de la position. Dans le deuxième exemple, moins coûteux, ce coût annualisé est de 1,65 %. L’inconvénient de cette approche est que ce coût pèsera sur le rendement de votre portefeuille si le marché continue d’augmenter. Si votre portefeuille est étroitement corrélé avec le SPY, vous pouvez vous attendre à le retarder d’environ 1,65% au cours des 12 prochains mois, en supposant que le marché augmente au cours de cette période, que vous ajoutez de nouvelles couvertures de durée similaire à l’expiration juste avant que celles-ci n’expirent, et que le coût est similaire à celui que vous avez payé ici.

Générer de meilleurs rendements tout en se couvrant

Cet article décrivait une façon de se couvrir contre le risque de marché en utilisant des options de vente sur SPY, et notait que vos rendements dans un marché haussier seront en retard sur SPY de votre coût de couverture. Pour battre SPY dans un marché haussier tout en vous couvrant, vous devez posséder des noms qui peuvent surperformer SPY. Les dix premiers noms que j’ai présentés dans mon service Marketplace chaque semaine depuis juin 2017 ont surperformé SPY de 2,52% annualisés jusqu’à présent, et peuvent tous être couverts de la même manière que j’ai couvert SPY ci-dessus. Vous pouvez vous inscrire pour un essai gratuit de deux semaines au service ici.

Divulgation : Je / nous n’avons aucune position dans les actions mentionnées, et aucun plan pour initier des positions dans les prochaines 72 heures. J’ai écrit cet article moi-même, et il exprime mes propres opinions. Je ne reçois aucune compensation pour cet article (autre que celle de Seeking Alpha). Je n’ai aucune relation d’affaires avec les sociétés dont les actions sont mentionnées dans cet article.